Yield Farming stellt eine Möglichkeit dar, seine Kryptowährungen und Token anzulegen und fortlaufend passiv Geld zu verdienen. Der Grund, warum dies relativ leicht möglich ist und teilweise extrem hohe Renditen abwirft, liegt in dem Risiko begründet, welches die sogenannten Farmer eingehen. In diesem kleinen Guide wollen wir drei Dinge für Sie leisten. Zum einen bieten wir einen Überblick, was Yield Farming ist, welche grundsätzlichen Möglichkeiten bestehen und welche Risiken allgemein involviert sind. Und zum Abschluss bietet wir einen kleinen Überblick zu den diversen DeFi-Protokollen.

Inhaltsverzeichnis

- Die Rolle von Yield Farming für DeFi und seine Bedeutung

- Risiken beim Yield Farming – Ein Überblick

- DeFi-Protokolle im Überblick

Passive Einnahmen sind am Ende nichts Neues in der Welt der Kryptowährungen, denn bereits das Konzept des Stakings und der Masternodes basiert letztlich darauf, dass man eine Kryptowährung kauft, hält und dann einen Netzwerkknoten betreibt, der bestimmte Aufgaben wahrnimmt. Beim Yield Farming verhält es sich anders, denn hier beteiligt man sich nicht in irgendeiner Form an der Konsensbildung im Netzwerk, sondern stellt sein eigenes Krypto-Vermögen im Bereich Decentralized Finance (DeFi) zur Verfügung.

Die Rolle von Yield Farming für DeFi und seine Bedeutung

Bei DeFi-Anwendungen geht es darum, dass ein bestimmtes Finanzprodukt dezentral zur Verfügung gestellt wird. Dabei kann es sich beispielsweise um Versicherungen handeln oder die Vergabe von Krediten oder der direkte Tausch von Kryptowährungen und Token. Letzteres ist für das Yield Farming besonders relevant, weil die diversen dezentralen Börsen darauf basieren, dass genügend Liquidität am Markt vorhanden ist.

Letztlich gäbe es auf einem dezentralen Markt die Möglichkeit, dass Käufer und Verkäufer eines Assets sich direkt austauschen. Das ist aber sehr problematisch, denn wenn ein Kauf- oder Verkaufsinteresse besteht, aber kein Gegenpart, dann bleibt der Marktplatz leer. Die Liquidität muss also in einer Bandbreite von verschiedenen Assets zur Verfügung gestellt werden, damit immer gehandelt werden kann und zwar auch dann, wenn am Ende gar kein Handelspartner direkt zur Verfügung steht.

Yield Farming beschreibt also einen Oberbegriff für die verschiedenen Möglichkeiten, einen passiven Verdienst ähnlichem einem Zins zu erwirtschaften, weil man entsprechende Liquidität am Markt bereitstellt. Der Yield Farmer erwirtschaftet sinnbildlich durch seinen Einsatz seine Erträge, so wie der Landwirt durch Pflege und Arbeit seine Ernte erhält.

Liquidty Pools leben von Gebühren

Der erste Schritt ist also die Verfügbarkeit von Liquidität. Aber welchen Anreiz sollte ein Anleger haben, um sich dafür zu entscheiden, große Summen in bzw. an ein Protokoll zu überweisen und einem dezentralen Handelsplatz zur Nutzung zu überlassen?

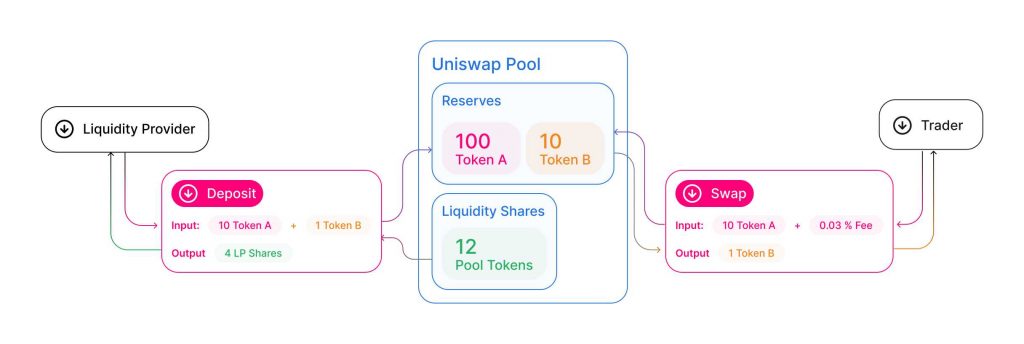

Die Antwort sind die Gebühren, welche anfallen, wenn Marktteilnehmer auf solchen Decentralized Exchanges (DEX) partizipieren. Diese Gebühren werden mit den sogenannten Liquidty Pools geteilt. Ein solcher Liquiditätspool besteht aus Anlegern, die ihre Krypto-Assets dem Markt zur Verfügung stellen. In der Regel machen sie das in einem festen Verhältnis von 50/50. Stellt man beispielsweise Liquidität für die Paarung ETH und USDT bereit, dann entspricht der jeweilige Anteil der beiden Assets immer einem festen Verhältnis.

Im Gegenzug erhält derjenige, der diese Liquidität bereitstellt, sogenannte LP-Token. Diese Token repräsentieren seinen Anspruch auf seinen Anteil am Pool und sie garantieren, dass er mit an den Gebühren verdient, die von dem Pool erwirtschaftet werden. Außerdem besteht die Möglichkeit, durch die Bindung der eignen LP-Token auch Governance Token der jeweiligen Plattform zu verdienen.

Beispiele in dieser Kategorie sind Uniswap und Sushiswap, die in ihrer Funktion als DEX auf die Liquidität angewiesen sind.

Lending Protokolle – Mit dezentraler Kreditvergabe Geld verdienen

Eine weitere Option, die sich ebenfalls etabliert hat, ist die Vergabe von Krediten. Kreditnehmer und Kreditgeber hinterlegen beide auf einem dezentralen Protokoll eine Sicherheit. Der Kreditnehmer bekommt im Gegenzug eine Summe geliehen, die in einem bestimmten Verhältnis zu seiner Sicherheit steht und zahlt dafür Zinsen. Der Kreditgeber verdient dadurch Geld, dass ihn das Lending Protokoll an den Gebühren bzw. dem Zins teilhaben lässt und schüttet häufig zusätzlich Governance Token an ihn aus.

Die meisten Lending Protokolle nutzen als Berechnungsgrundlage Stablecoins, damit Risiken durch Kursschwankungen für beide Parteien partiell minimiert sind. Der Nachteil des Systems ist, dass ein Kreditnehmer immer zwingend eine Sicherheit braucht, was beispielsweise bei Verbraucherkrediten durch die Bank häufig nicht der Fall ist. Hier beweist man seine Kreditwürdigkeit in der Regel durch zu erwartendes Einkommen in der Zukunft.

Bekannte Lending-Protokolle sind Maker (MKR), Aave (AAVE) und Compound (CMP), die am Markt einen großen Erfolg erzielen konnten, was sich nicht nur im Wert der Governance Token niederschlägt, sondern primär am Gesamtwert der Assets, die darin gebunden sind. Die drei Spitzenprotokolle kommen auf einen Gesamtwert von ca. 16 Milliarden US-Dollar (Stand 4. März 2021).

Yield Farming Aggregatoren – Immer die beste Option wählen

Die dritte und letzte Kategorie ist die der sogenannten Aggregatoren. Ihr Zweck liegt darin, immer die effektivste Möglichkeit zu nutzen, um Yield Farming zu betreiben. Dabei steckt man seine Token, Stablecoins oder Kryptowährungen in ein Protokoll, welches das Kapital mit dem von anderen Anlegern bündelt und entsprechend investiert.

Auch hier verdient man an den Gebühren und bekommt im Gegenzug auch Governance Token. Das wohl bekannteste Beispiel ist Yearn Finance, welches zwar sehr erfolgreich ist, aber auch unter dem Hinweis betrieben wird, dass sich die Software noch im Beta-Status befindet. Hier knüpft auch der nächste Aspekt an, nämlich der des Risikos. Grade bei Yearn Finance kam es immer wieder zu Hacks, weil die Protokolle mitunter Lücken bieten, die gnadenlos durch Angreifer genutzt werden, weil hohen Summen Geld auf dem Spiel stehen.

Risiken beim Yield Farming – Ein Überblick

Auch wenn Yield Farming sehr leicht zugänglich ist und der Aufwand nicht besonders hoch erscheint, so gibt es eine große Menge an Risiken, die am Ende zu schweren Verlusten führen können. Im schlimmsten Fall verliert man das eingesetzte Kapital komplett. Die hier aufgeführten Risiken werden generalisiert betrachtet und sollten keinesfalls als vollständige Auflistung verstanden werden. Um Ihr persönliches Risiko zu ermitteln, müssen Sie einen professionellen Anlageberater aufsuchen, denn das kann der vorliegende Artikel nicht ersetzten bzw. leisten.

Das größte Problem beim Yield Farming ist, dass sich die allgemeinen Risiken so breit streuen. Daher muss man sich gleich in mehrere Richtungen absichern, was Profis um einiges leichter fällt als Laien und Kleinanlegern.

Ethereum ist teuer – Kleinanleger haben kaum Chancen

Das wohl größte Problem für viele Leser sind die hohen Gebühren auf der Ethereum-Blockchain. Dadurch, dass die Interaktion mit einem Smart Contract bis zu 150 US-Dollar oder mehr betragen können, sind Kleinanleger aufgeschmissen.

Denn die Gebühren fallen an, wenn man seine Token überweist oder wenn man sie wieder aus dem Protokoll abzieht. Außerdem muss man Gebühren bezahlen, um einem Protokoll die Erlaubnis zu erteilen, mit einem bestimmten Asset auf dem eigenen Wallet zu interagieren. Damit dürfte der Gewinn der meisten Kleinanleger also vollständig durch die Gebühren aufgefressen werden oder sie absehbar unterschreiten.

Man ist also gut beraten, im Vorfeld diese Kosten zu berücksichtigen und sich nicht ausschließlich von hohen Renditeversprechen lenken zu lassen. Somit sind die Gebühren ein guter Indikator dafür, wie viel Ethereum man mitbringen muss, damit sich das Yield Farming überhaupt lohnen kann.

Kursschwankungen bergen Opportunitätskosten

Wenn man Liquidität bereitstellt, dann unterliegen die Assets, die man in das Protokoll einzahlt, Kursschwankungen. Das kann zur Folge haben, dass man am Ende Opportunitätskosten zahlt. Vereinfacht ausgedrückt hätte man mehr Geld behalten, wenn man die entsprechenden Assets nicht zur Verfügung gestellt hätte.

Bei Liquiditätspools besteht das Risiko sogar verstärkt. Denn es ist möglich, Token und Ethereum miteinander als Paar zu kombinieren. Dann unterliegen also beide Assets Schwankungen und je nach Entwicklung am Markt erhält man mitunter weniger Krypto zurück, als man einbezahlt hat. Hier spielt auch die Tatsache eine Rolle, dass auf den meisten Plattformen ein Verhältnis von 50/50 gewahrt werden muss und zu einem nachteiligen Rebalancing führen kann.

Abseits davon gilt bei Kryptowährungen immer, dass sie als Asset ohnehin riskant sind und man sein Kapital einem Verlustrisiko durch Kursschwankungen aussetzt.

DeFi leidet unter Exploits und Hacks

Ein weiteres großes Risiko besteht in der Tatsache, dass die Technologie sehr komplex ist. Zwar bietet Ethereum eine sichere und dezentrale Umgebung, aber DeFi basiert auf vielen verschiedenen Smart Contracts. Diese greifen sehr komplex ineinander und wenn ein Element in diesem Geflecht eine Schwäche aufweist, dann kann das an vollkommen anderer Stelle große Auswirkungen haben.

Im Jahr 2020 wurde bereits deutlich, dass sich für Hacker durch diese Lücken lukrative Möglichkeiten ergeben und auch im Jahr 2021 wurden u.a. Liquiditätspools zum Ziel von Angriffen. Daher geht man beim Yield Farming immer das Risiko ein, dass man sein Kapital schlicht und ergreifend bei einem solchen Vorfall komplett verliert.

Eine weitere Gefahr droht, wenn der oder die Entwickler eines DeFi-Protokolls bösartig sind. Dann bauen sie die Lücken sogar selber ein und verschwinden mit Millionenbeträgen durch die Hintertür. Dieses Phänomen ist auch unter dem Begriff „rug pull“ bekannt.

DeFi-Protokolle im Überblick

Zum Schluss möchten wir Ihnen noch eine Übersicht zu einigen DeFi-Protokollen bieten. Dabei handelt es sich keinesfalls um Empfehlungen und die Liste ist auch nicht abschließend. Im Prinzip verhält es sich bei den DeFi-Protokollen ganz ähnlich wie Jahre zuvor bei den Altcoins. Viele entstehen, viele vergehen. Doch jene Protokolle, die es schaffen, ihren Nutzern einen echten Mehrwert zu bieten, bleiben bestehen.

Uniswap (UNI)

Uniswap ist eine dezentralisierte Börse oder kurz DEX. Der Vorteil einer solchen DEX liegt darin, dass die Rahmenbedingungen vollständig transparent und dezentral sind. Alle Teilnehmer vertrauen also nur auf das Protokoll und nicht auf einen Mittelsmann, wie es bei zentralisierten Börsen der Fall ist. Uniswap ermöglicht Yield Farming, indem man dem Markt Liquidität in Form von Ethereum, diversen Token oder Stablecoins jeweils paarweise zur Verfügung stellt.

Compound Finance (COMP)

Bei Compound handelt es sich um ein Stück Infrastruktur von Decentralized Finance. Die Plattform ermöglicht die dezentrale Vergabe von Krediten. Neben der Abwicklung zwischen Kreditnehmer und Kreditgeber gestaltet Compound Finance auch den Zins dynamisch und macht ihn von Angebot und Nachfrage abhängig.

Synthetix (SNX) – Synthetische Assets

Synthetix ist ein dynamisches Asset-Protokoll und ermöglicht es, Stablecoins oder Ethereum als Sicherheit zu hinterlegen. Im Gegenzug erhält man SNX und kann in Höhe des erhaltenen Gegenwerts beliebige Assets erstellen. So könnte man beispielsweise Goldbestände auf die Blockchain bringen oder Aktien. Jedes beliebige Asset ist denkbar, solange sich sein Wert zuverlässig tracken lässt.

Yearn Finance (YEARN) – Lending optimieren

Yearn Finance ist ein Aggregator, der die Mittel der Anleger bündelt, um die beste Möglichkeit im Yield Farming zu bedienen. Dabei verwendet Yearn Finance bereits bestehende Lending Protokolle wie etwa Compound. Das Protokoll überwacht die verschiedenen Investmentmöglichkeiten und schichtet das Kapital flexibel um.

Balancer (BAL) – Flexible Pools

Balancer ist ein Liquiditätsprotokoll, welches die Liquidity Pools flexibler macht. Die meisten Protokolle verlangen von den Anlegern ein Verhältnis von 50/50, wenn sie Liquidität bereitstellen. Balancer ermöglicht es, dieses Verhältnis flexibel und individuell festzulegen und gilt damit als sehr innovativ. Ansonsten fungiert Balancer ähnlich wie Uniswap als DEX.