Sowohl für Bitcoin als auch für alle anderen Vermögenswerte an den Finanzmärkten gibt es zwei Investment-Perspektiven, die von unterschiedlichen Faktoren beeinflusst werden: die kurzfristige und die langfristige Perspektive. Blickt man auf den langfristigen Zeithorizont, dann zählen nur die fundamentalen Faktoren. Hat Bitcoin einen Mehrwert als Wertspeicher oder sogar alternatives Geldsystem? Zumindest das Potenzial dafür wird von vielen Anlegern scheinbar als hoch angesehen, da der Preis bereits seit der Entstehung von Bitcoin langfristig immer weiter nach oben klettert.

Auf kurzfristiger Ebene zählen jedoch ganz andere Faktoren. Es gibt viele verschiedene Preistreiber, die am Markt diskutiert werden. Das Bitcoin-Halving, aber auch verschiedene zyklische Preistreiber an den Finanzmärkten haben großen Einfluss auf die kurz- bis mittelfristige Preisentwicklung. In meiner letzten Kolumne habe ich die wichtigsten dieser Zyklen vorgestellt und auf die Möglichkeit hingewiesen, dass vor allem die Liquiditätszyklen der Zentralbanken den größten Einfluss auf die Finanzmärkte und auch auf Bitcoin haben könnten.

Diese diversen Faktoren, wie die wirtschaftlichen, politischen oder auch Liquiditätszyklen erzeugen Auf- und Abwärtsbewegungen an den Finanzmärkten, da sich Phasen mit investierbarem Kapital im Überfluss mit Phasen mit nur wenig verfügbarer Liquidität abwechseln. Doch innerhalb solcher Phasen kommt vor allem ein ganz entscheidender Faktor zum Tragen: die Psychologie des Marktes. Denn am Ende sind es immer noch Menschen, die Investment-Entscheidungen treffen und die verschiedenen Marktteilnehmer haben einen jeweils unterschiedlichen Grad an Informationen, Ressourcen und Fähigkeiten. Ein im langfristigen Bild effizienter Markt, der Kapital dorthin bewegt, wo es den meisten Mehrwert erzeugen kann, wird kurzfristig durcheinandergewirbelt, einerseits durch die mittlerweile stark eingreifende Geldpolitik der Notenbanken und andererseits durch die Emotionen der verschiedenen Marktteilnehmer.

Wiederkehrende Verzerrungen an den Finanzmärkten: Spekulationsblasen

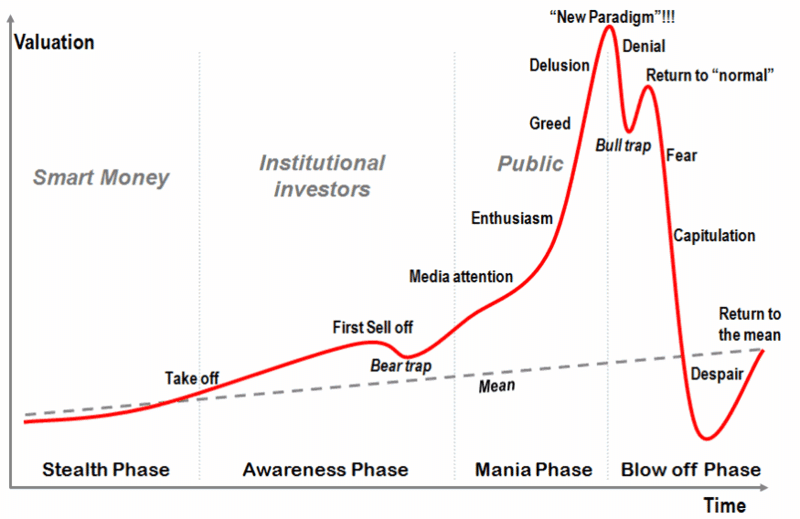

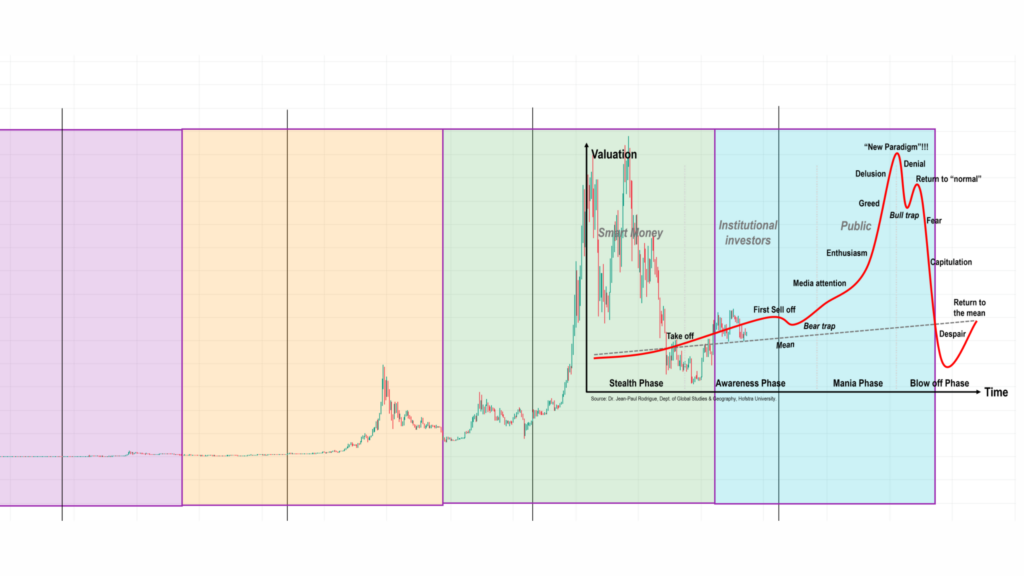

Dadurch kommt es immer wieder zu der Entstehung von Spekulationsblasen, bei dem der Preis eines Vermögenswerts weit über dessen intrinsischen oder in einem effizienten Markt fundamental gerechtfertigten Wert steigt. Diese Spekulationsblasen durchlaufen mehrere Stadien. Das bekannte Modellbild von Prof. Jean-Paul Rodrigue zeigt diese anschaulich:

Die verschiedenen Phasen der Spekulationsblasen sehen wie folgt aus:

1. Stealth-Phase (Verborgene Phase)

Marktsituation: Einige informierte und visionäre Investoren erkennen ein neues Potential oder eine Marktchance. Kurse von Vermögenswerten beginnen, basierend auf soliden fundamentalen Daten, zu steigen.

Anlegerpsychologie: Die allgemeine Bevölkerung und die meisten Anleger sind sich der Entwicklung noch nicht bewusst.

2. Awareness (Bewusstseinsphase)

Marktsituation: Medien und Analysten werden aufmerksam. Es gibt positive Berichte und Prognosen. Die Preise steigen weiter, oft unterstützt durch verbesserte fundamentale Daten.

Anlegerpsychologie: Institutionelle Anleger steigen ein. Ein allgemeines Gefühl des Optimismus breitet sich aus.

3. Mania-Phase (Manie/Euphorie-Phase)

Marktsituation: Der Preiszuwachs beschleunigt sich. Es gibt einen massiven Zustrom von Anlegern, getrieben von FOMO (Fear of Missing Out – Angst, etwas zu verpassen). Neuemissionen (IPOs bei Aktien oder ICOs im Fall des Krypto-Sektors) werden zu überhöhten Preisen lanciert und sind trotzdem überzeichnet.

Anlegerpsychologie: Euphorie und Gier dominieren. Es gibt eine weit verbreitete Überzeugung, dass die Preise nur noch steigen können. Viele vernachlässigen fundamentale Daten und konzentrieren sich nur auf potenzielle Gewinne.

4. Blow-off-Phase (Einbruch-Phase)

Marktsituation: Erste Anzeichen von Preisrückgängen treten auf, oft ausgelöst durch unerwartete Nachrichten oder Ereignisse. Diese Anfangsrückgänge können kurzlebig sein und zu einer „Bullenfalle“ werden, aber letztlich kehrt der Trend um.

Anlegerpsychologie: Die ersten Zweifel keimen auf. Anleger, die zu Hochpreisen gekauft haben, versuchen oft, ihre Positionen zu halten, in der Hoffnung, dass sich der Markt erholen wird.

5. Panik-Phase

Marktsituation: Der Preisverfall beschleunigt sich. Massiver Ausverkauf von Aktien, oft weit unter ihrem intrinsischen Wert.

Anlegerpsychologie: Angst und Panik dominieren. Anleger wollen nur noch verkaufen, unabhängig vom Preis.

Danach folgt die Erholung und die Kurse kehren zu realistischeren Bewertungen zurück. Aufgrund der zyklischen Natur der Finanzmärkte, die wie bereits besprochen stark mit der mittlerweile erheblichen Einflussnahme der Zentralbanken zusammenhängt, kommt es immer wieder zu solchen Spekulationsblasen an den Märkten, da sich Phasen geringer Liquidität mit Phasen hoher Liquidität abwechseln, in denen viel monetäres „Schießpulver“ vorhanden ist, das in den Markt geschossen werden kann. Das gilt vor allem für den Krypto-Sektor. In seiner bisherigen Existenz gab es drei große Bullenmärkte, die im Einklang mit den zyklischen Bewegungen an den übergeordneten Finanzmärkten liegen (mehr Details dazu in meiner letzten Kolumne).

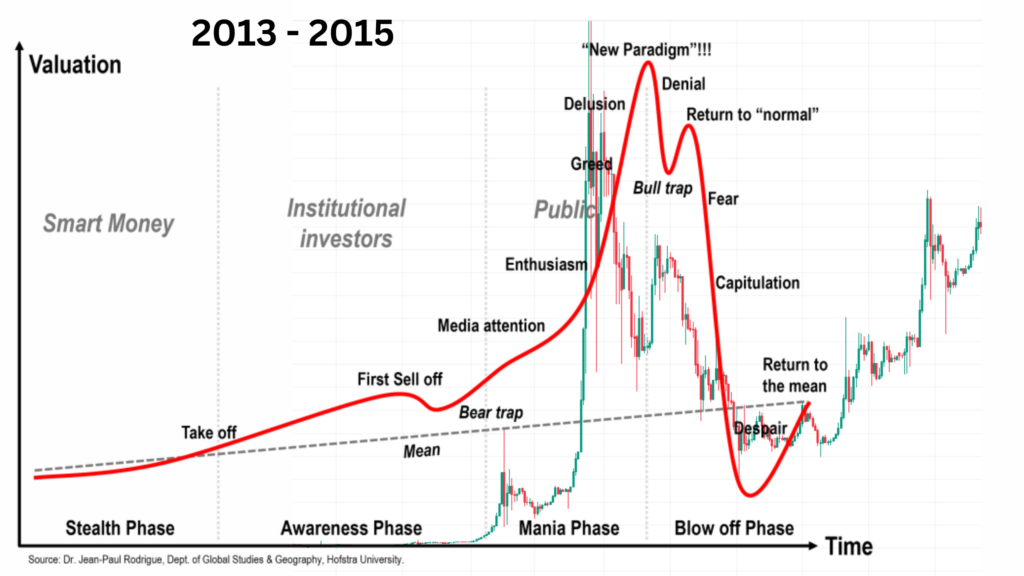

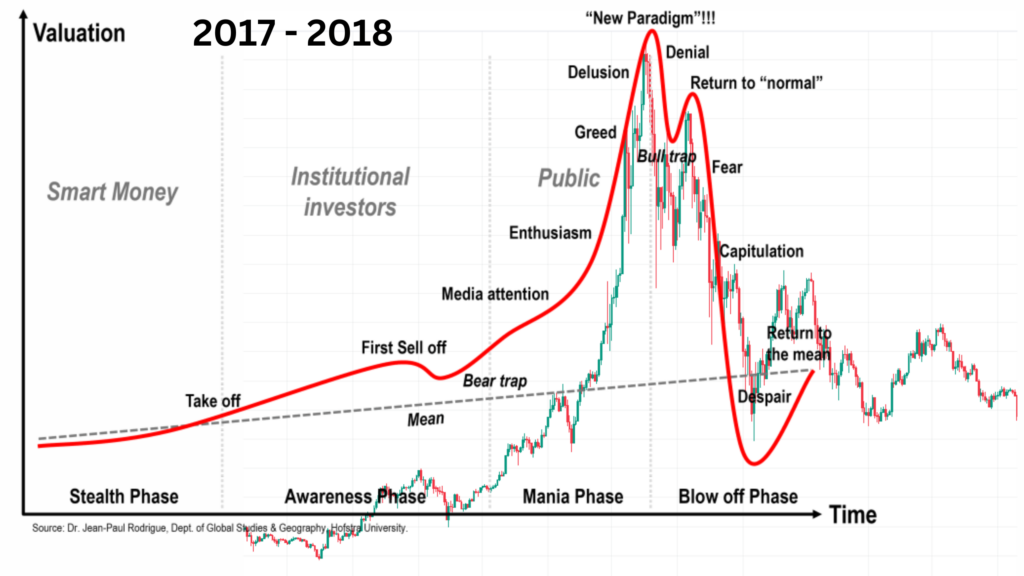

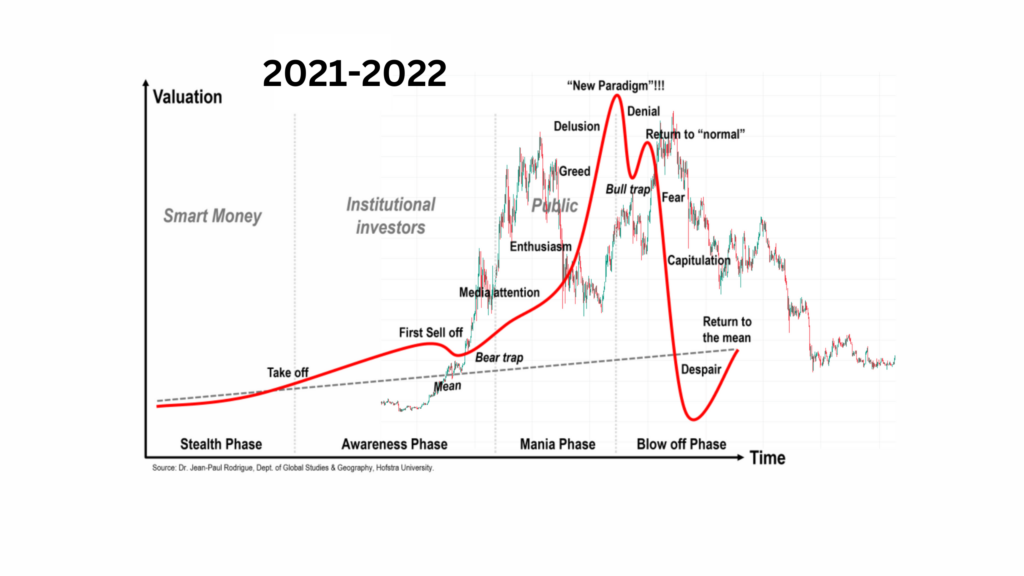

Interessant ist ein direkter Vergleich des Spekulationsblasen-Modells von Prof. Jean-Paul Rodrigue mit der tatsächlichen Preisentwicklung von Bitcoin. Alle drei zurückliegenden Hype-Phasen lassen sich mustergültig in den Modellchart legen. Die übergeordneten Liquiditätszyklen legen die Rahmenbedingungen für die Entstehung, die jeweiligen Trigger innerhalb dieser Zyklen sahen in jedem Bullen-Zyklus anders aus.

15 % Rabatt auf deine Krypto-Steuerlösung!

Die Abgabefrist rückt näher – mit Blockpit erstellst du deinen Steuerbericht schnell, rechtssicher und GoBD-konform. Dank intelligenter Vorschau auf Veräußerungen kannst du sogar Steuern sparen.

Jetzt sichern und rechtzeitig abgeben!

2013 – 2015

Der Treiber hier war Bitcoin, da er zum ersten Mal große Aufmerksamkeit erhalten hat und sich langsam aber sicher das Potenzial hinter der Idee wirklich bemerkbar gemacht hat. Der Chart passt 1:1 in das Modell mit einem ersten Selloff und einer Bärenfalle im zweiten Quartal 2013, gefolgt von einer Mania-Phase bis zum Top im Dezember 2013. Darauf gefolgt von einer Bullenfalle im Sommer 2014 mit der anschließenden Panik-Phase, die bis zum Tief des Bärenmarktes Anfang 2015 geführt hat.

2017 – 2018

Der vorletzte Bullenmarkt war gezeichnet durch die Geburtsstunde von Ethereum. Dies war eine Art Kambrische Explosion für den Krypto-Sektor, da durch Ethereum und die zahllosen darauf errichteten Altcoin-Projekte eine Evolution des Sektors in Gang getreten ist und den Grundstein für Decentralized Finance, NFTs und all die weiteren Subsektoren gelegt hat, die wir heute am Markt kennen. Auch hier passt die Preisentwicklung nahtlos in das Modellbild.

2020 – 2022

Der letzte Bullrun fällt ein wenig aus der Reihe, da die Corona-Pandemie und all die umfassenden Auswirkungen auf die Finanzmärkte den generellen Takt in der Finanzwelt ein wenig aus der Balance gebracht haben. Dennoch kann man auch hier das Modell anwenden, nur dass das Top dieses Bullenmarktes erst in der zweiten Welle nach oben aufgetreten ist. Die größten Treiber im letzten Bullrun waren die Explosion an Anwendungen im Decentralized Finance Bereich, sowie die Hypes um NFTs und Metaverse-Projekte und nicht zuletzt die Hoffnung auf die große institutionelle Welle, die durch den Einstieg von MicroStrategy, Tesla und ein paar anderen großen Playern gewachsen ist.

Wird das Modell diesmal wieder als Blaupause funktionieren?

Die aus der Investment-Perspektive relevante Frage ist, ob man das Modell in einem möglichen nächsten Bullrun als Blaupause nutzen kann, um eventuelle Gewinnmitnahmen zu timen. Dazu einige Überlegungen:

Eine wichtige Voraussetzung für die Bildung einer neuen Spekulationsblase ist, dass erneut eine Phase kommt, in der reichlich Liquidität vorhanden ist. Das ist – leider – recht wahrscheinlich, denn die derzeitige straffe Geldpolitik stellt sowohl die Wirtschaft als auch die Finanzmärkte mittelfristig vor erhebliche Probleme. Für Privatinvestoren und Unternehmen wird es angesichts von Zinsen im 5-Prozent-Bereich zunehmend schwerer, sich zu refinanzieren. Zudem steht bald eine Welle an Refinanzierungen an, da sich der übliche wirtschaftliche Schuldenzyklus, der sich über einen Zeitraum von drei bis fünf Jahren erstreckt, seinem Ende neigt. Eine der größten Gefahren ist jedoch die US-Regierung, die maßlos überschuldet ist und immer größere Defizite in ihrem Staatshaushalt aufweist, die durch neue Schulden finanziert werden müssen. Die hohen Zinsen lassen diesen Teufelskreis nur noch schneller werden.

Anhand dieser Ausgangslage dürfte es wahrscheinlich sein, dass die Zinsen bald wieder gesenkt werden. Im schlimmsten Fall wird eine Krise, sei es im Bankensektor, am Immobilienmarkt oder aufgrund einer Rezession die US-Notenbank zwingen, die Zinsen wieder zu senken und wieder neue Liquidität ins System zu pumpen.

Unter der Voraussetzung, dass Bitcoin an den Finanzmärkten weiterhin größtenteils als Spekulationsobjekt verwendet wird, mit dem man aufgrund seiner digitalen Limitierung besonders gut die Veränderung der Geldmenge spielen kann, ist es plausibel, dass der Bitcoin-Preis sich im Fall einer weiteren Liquiditätsausweitung erneut in eine Spekulationsblase begibt. Genug Trigger auf fundamentaler Seite stehen ebenfalls vor der Tür: Das Halving in 2024, ein Bitcoin-Spot-ETF, sowie weitere technische Entwicklungen im Krypto-Sektor wie beispielsweise Liquid Staking, Real World Assets, Web3 Gaming und einige weitere.

Möglich wäre es also, dass das Spekulationsblasen-Modell erneut als Blaupause für die Preisentwicklung dienen kann. Allerdings sollte man sich für die zeitliche Einordnung nicht allein auf das Halving verlassen, das es lediglich die Angebotsseite, nicht jedoch die Nachfrage-Seite beeinflusst. Einen Ausweg aus den Liquiditätszyklen der Finanzmärkte und den wiederkehrenden Blasenbildungen kann Bitcoin nur finden, wenn auf der Ebene der fundamentalen Adaption weitere Fortschritte gemacht werden. Ergo, wenn Bitcoin hauptsächlich als Wertspeicher oder sogar Geld genutzt wird und nicht mehr hauptsächlich als Spekulationsobjekt. Davon sind wir jedoch noch weit entfernt. Allerdings macht ein Blick auf das Dollar-System keine Hoffnungen, dass dieses Konstrukt sich langfristig halten kann. Deswegen bleibt der langfristige Ausblick für Bitcoin, was seinen fundamentalen Mehrwert angeht, optimistisch.

Noch ein Wort zu Altcoins: Man kann den Bitcoin-Chart ebenso als Blaupause für das Markttiming des restlichen Krypto-Sektors einsetzen, denn Bitcoin gibt als Branchen-Primus immer noch die Richtung für den Gesamtmarkt vor. In den vergangenen Zyklen war es stets so, dass Bitcoin den Bullrun eingeleitet hat und Altcoins nachgezogen sind. Während Bitcoin bereits seinen Peak erreicht hatte, sind die Tops im restlichen Sektor leicht verzögert aufgetreten. Daher kann man ein erkennbares Top bei Bitcoin als Frühindikator werten, um den spätesten Ausstieg auch bei Altcoins zu timen.

Markttiming ist die schwerste Disziplin im Handwerk des Investierens und die wenigsten Investoren sind in der Lage, die Tiefs und Hochs der Marktzyklen zu treffen. Das ist jedoch nicht nötig, denn selbst wenn man die angesprochenen Zyklen nur grob trifft, kann man eine sehr starke Rendite erzielen. Das Wichtigste dabei ist, einer langfristigen Strategie zu folgen und sich nicht durch Emotionen zu impulsiven Handlungen verleiten zu lassen. Der Krypto-Sektor liefert in den beschriebenen Marktphasen extremes Potenzial, doch zu viel Gier kann hier schnell zu einem negativen Investment-Ergebnis führen.

Denken Sie langfristig!

Ist die Performance der Aktienmärkte komplett an die Geldmengenausweitung geknüpft? Liefern S&P500 und Nasdaq ein Warnsignal auch für Bitcoin? Antworten zu diesen Fragen gibt es in der neusten Video-Ausgabe von decentralist.

Die auf unserer Webseite veröffentlichten Beiträge spiegeln die persönliche Meinung der Redakteure und ihre persönliche Einschätzung der Marktsituation wider. Sie stellen keine Anlageberatung oder Empfehlungen dar. Alle Veröffentlichungen dienen der bloßen Information. Sie sind nicht an Ihre individuelle Situation angepasst und können und sollen nicht eine persönliche und qualifizierte Anlageberatung durch hierzu qualifizierte Berater ersetzen. Der Handel mit Kryptowährungen stellt immer ein Risiko dar. Sofern Sie hier angebotene Informationen nutzen, oder Ratschlägen folgen, handeln Sie eigenverantwortlich.