Es scheint momentan so, als würden lange gültige Regeln an den Finanzmärkten im derzeitigen Umfeld ernsthaft infrage gestellt werden. In Zeiten großer Unsicherheit waren Gold und Staatsanleihen lange die sicheren Häfen der Wahl. Gold kann dabei sogar auf eine Jahrtausende alte Reputation zurückblicken. Anleihen und Aktien standen einander schon immer als Konkurrenz gegenüber, da Anleihen einen sicheren Parkplatz mit festen Renditen für das Kapital bieten. In Phasen hoher Zinsen gelten sie gegenüber Aktien als überlegene Wahl, da man bei Aktien stets das unternehmerische Risiko tragen muss. US-Staatsanleihen hingegen gelten als so gut wie ausfallsicher.

Die alten Regeln gelten nicht mehr…

Die letzten Jahre an den Finanzmärkten waren jedoch von einer Krise nach der anderen geprägt und das derzeitige Bild spiegelt diese lange bewährten Prinzipien nicht mehr wider. Die Anleihemärkte werden von der extremen Schuldenpolitik der USA immer mehr verzerrt. Seit Oktober musste das US-Finanzministerium die Schuldenaufnahme größtenteils an das kurzfristige Ende der Zinskurve verlagern, weil immer weniger Marktteilnehmer bereit sind, langfristig laufende Bonds zu kaufen. Das Vertrauen schwindet.

Und obwohl die Anleihemärkte vor allem am kurzen Ende derzeit so attraktive Zinsen abwerfen wie lange nicht und eine wirtschaftliche Rezession sich immer noch am Horizont andeutet, jagen die Aktienmärkte derzeit neuen Allzeithochs hinterher. Gold notiert zwar in der Nähe seines Allzeithochs, doch der Kurs befindet sich auf einem Niveau ähnlich dem Hoch aus 2020 und hat kaum eine Wertsteigerung erfahren, während die Geldmenge seitdem massiv ausgeweitet wurde und die Aktienmärkte ihre Gesamtbewertung astronomisch ausgeweitet haben.

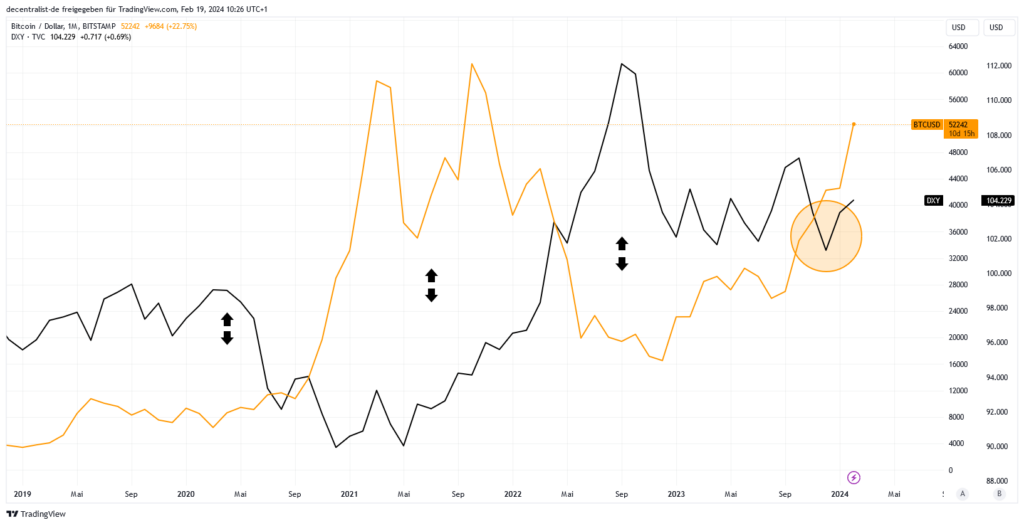

Bitcoin scheint derzeit ebenfalls einen Paradigmenwechsel zu durchlaufen. Die Kryptowährung hat in den letzten Jahren eine inverse Korrelation zum US-Dollar und zur Zinsentwicklung an den Anleihemärkten gezeigt. Das macht auch Sinn, denn als Risk-On-Asset ist Bitcoin in Zeiten reichlich vorhandener Liquidität und niedriger Zinsen gestiegen und in Phasen der geldpolitischen Straffung deutlich gefallen. Doch bereits seit 2023 scheint sich die Dynamik hier zu ändern. Im März 2023, während des Ausbruchs der US-Bankenkrise, hat Bitcoin äußerst positiv reagiert. Auch im Oktober 2023, als der Umschwung der Schuldenaufnahme der US-Regierung vom langen Ende ans kurze Ende der Zinskurve stattgefunden und für Verwerfungen gesorgt hat, ist Bitcoin als erstes in die Höhe geschossen.

Nun blicken wir seit Anfang des Jahres wieder auf einen deutlich steigenden Dollar-Kurs-Index und erneut steigende Zinsen. Eigentlich ein Umfeld, in dem Risk-On-Assets wie Aktien oder auch Bitcoin fallen müssten. Doch das Gegenteil ist der Fall.

Frisst Bitcoin Gold nun auf?

Bitcoin steigt derzeit aus zwei sehr unterschiedlichen Gründen: Als Risk-On-Asset profitiert Bitcoin von der laufenden Geldmengenausweitung, die ihren Weg als erstes in die Finanzmärkte findet. Bitcoin als digital limitiertes Asset profitiert besonders von dieser Ausweitung. Als Risk-Off-Asset wird Bitcoin jedoch auch zunehmend attraktiver als Absicherung gegen die wachsenden Risiken des traditionellen Finanzsystems. Wie angesprochen hat man entsprechende Reaktionen bereits im März 2023 während der Bankenkrise und während der Verwerfungen an den Anleihemärkten im Herbst 2023 gesehen. Der Wallstreet ist dies ebenfalls bewusst und nun, da die Schleusen für institutionelles Kapital durch die Einführung der Bitcoin-ETFs geöffnet sind, wird zunehmend Kapital in die Kryptowährung geleitet, um von beiden Faktoren zu profitieren.

Vor diesem Hintergrund wird Gold zunehmend unattraktiver. Anders als Bitcoin hat Gold nicht das Flair einer neuen Technologie mit den entsprechenden Vorteilen und Wachstumsfantasien und kann daher nicht von der Risk-On-Seite profitieren. Aufgrund der laufenden Geldmengenausweitung, die ihren Weg in Assets mit Wachstumspotenzial findet, fließt das Kapital derzeit lieber in die Aktienmärkte, besonders jedoch in KI-Tech-Werte und Bitcoin. Auf der Risk-Off-Seite dürfte Bitcoin Gold ebenfalls immer mehr die Show stehlen, da sich die Erkenntnis der technologischen Vorteile von Bitcoin gegenüber Gold durch die Werbung im Zuge der ETF-Einführung nun verbreitet.

15 % Rabatt auf deine Krypto-Steuerlösung!

Die Abgabefrist rückt näher – mit Blockpit erstellst du deinen Steuerbericht schnell, rechtssicher und GoBD-konform. Dank intelligenter Vorschau auf Veräußerungen kannst du sogar Steuern sparen.

Jetzt sichern und rechtzeitig abgeben!

Wir befinden uns seit 2008 in einem Finanzmarkt-Umfeld, in dem die Zentralbanken aufkommenden Krisen mit extremen geldpolitischen Interventionen begegnen. Das heißt, dass Assets auch im Falle einer Krise steigen, da die Geldmenge ausgeweitet wird. Nach 2008 hat sich in den darauffolgenden Jahren ein Bullrun über mehr als ein Jahrzehnt erstreckt. Der Corona-Schock hat die Aktienmärkte auf Talfahrt geschickt, doch es hat nur wenige Wochen gedauert, bis diese Delle komplett ausgeglichen war, gefolgt von einem umso extremeren Bullrun. Es ist fraglich, ob die Märkte bei der nächsten Krise überhaupt noch fallen werden, da die Anleger mittlerweile wissen, dass die Zentralbanken im Zweifel den Geldhahn aufdrehen müssen.

Aus dieser Perspektive heraus kann man die derzeitige Bitcoin-Rally durchaus als ein Szenario bewerten, in dem die Märkte genau das einpreisen. Während Gold nur die Risk-Off-Seite bedient, ist Bitcoin als eine Kombination aus Risk-On- und Risk-Off-Asset schlicht die bessere Wahl. Die Kapitalflüsse an den Märkten sprechen für sich, wie der Coinshares CEO James Butterfill in einem Vergleichschart zeigt:

Alleine seit Anfang des Jahres haben Gold-ETFs laut Daten des Bloomberg-Analysten Eric Balchunas Kapital-Abflüsse in Höhe von knapp 2,4 Milliarden Dollar verzeichnet.

Währenddessen sind seit dem Handelsstart am 11. Januar über 12 Milliarden Dollar in die neuen Bitcoin-ETFs geflossen. Zieht man die Abflüsse in Höhe von 6,8 Milliarden Dollar aus dem Grayscale-ETF ab, betragen die Netto-Zuflüsse etwa 5 Milliarden Dollar.

Sollte Bitcoin sich nun auf den Weg machen und Gold in seiner Rolle als Wertspeicher ernsthaft Konkurrenz machen, dann besteht bei einer derzeitigen Marktkapitalisierung von Gold von etwa 13,5 Billionen Dollar noch ein Potenzial für ein 13x der Bitcoin-Marktkapitalisierung von derzeit einer Billionen Dollar.

Denken Sie langfristig!

Sie möchten ein Krypto-Portfolio aufbauen, wissen aber nicht, wie ein sinnvoller Start aussehen könnte? Dann kann Ihnen mein Guide „Krypto Portfolio für Anfänger: Startet mit diesen 3 Positionen“ weiterhelfen.

Die auf unserer Webseite veröffentlichten Beiträge spiegeln die persönliche Meinung der Redakteure und ihre persönliche Einschätzung der Marktsituation wider. Sie stellen keine Anlageberatung oder Empfehlungen dar. Alle Veröffentlichungen dienen der bloßen Information. Sie sind nicht an Ihre individuelle Situation angepasst und können und sollen nicht eine persönliche und qualifizierte Anlageberatung durch hierzu qualifizierte Berater ersetzen. Der Handel mit Kryptowährungen stellt immer ein Risiko dar. Sofern Sie hier angebotene Informationen nutzen, oder Ratschlägen folgen, handeln Sie eigenverantwortlich.