Der Oktober zeigt sich für den Bitcoin-Kurs bisher von seiner goldenen Seite und damit ganz im Sinne der typischen zyklischen Preis-Patterns, die traditionell ein bullisches Q4 für Bitcoin in Aussicht stellen.

Nachdem der erste Versuch einer Rückeroberung des 200-Tage-Trends noch gescheitert war, konnte der Bitcoin-Kurs nun nach einer Bestätigung des 50-Tage-Trends als charttechnischen Support deutlich über den 200-Tage-Trend springen und macht sich nun wieder auf in die Nähe des bisherigen Jahreshochs um das Niveau von 32.000 Dollar.

Bitcoin charttechnisch zwischen Bullen- und Bärenmarkt

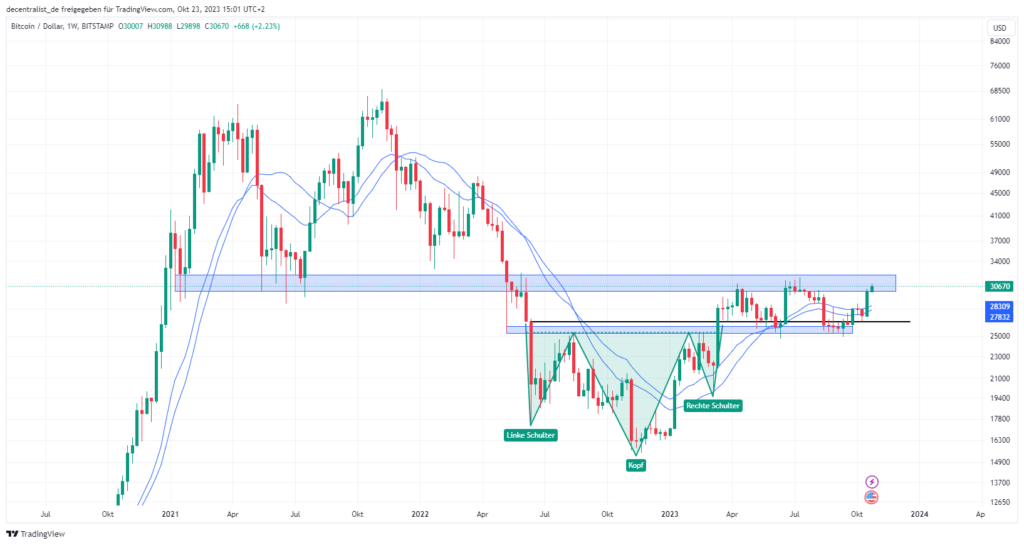

Ein Blick auf den Weekly Chart im längerfristigen Bild zeigt die Relevanz des derzeitigen Kurslevels, da sich um das Niveau zwischen 30.000 und 32.000 Dollar wichtige charttechnische Widerstände aus dem letzten Bullrun befinden. Der Bitcoin-Kurs startet nun bereits den dritten Versuch, über diese Zone auszubrechen und damit aus Sicht einiger Marktteilnehmer endlich in bullisches Territorium überzugehen. Über dem Niveau von 32.000 Dollar befinden sich bis um den Bereich von 40.000 Dollar keine relevanten charttechnischen Hürden mehr.

Bitcoin befindet sich nun bereits seit März in einem Preis-Channel zwischen der Unterstützungs-Zone um 25.000 bis 26.000 Dollar und dem bisherigen Widerstand zwischen 30.000 und 32.000 Dollar. Sollte sich dieser Widerstand erneut als nicht überwindbar erweisen, befürchten einige Marktteilnehmer eine Korrektur bis auf die Region um 20.000 Dollar, da auch die Aktienmärkte derzeit wieder bärische Signale senden.

Ein Pluspunkt ist, dass Bitcoin mit der jüngsten Erholungsbewegung neben dem 200-Tage-Trend ebenfalls wieder sein Bullmarket-Supportband (einfacher 20-Wochen-Trend und exponentieller 21-Wochen-Trend) überschreiten konnte. Anhand historischer Preisentwicklungen passt nach dem Ausbruch aus einem Bärenmarkt ein weiteres Unterschreiten des Bullmarket-Supportbands in einem Pre-Halving-Jahr in die bisherigen zyklischen Verhaltensweisen von Bitcoin. Eine erneute Rückeroberung würde demnach, ausgehend von vergangenen Preismustern, den Start des nächsten Bullenzyklus signalisieren.

Die Aktienmärkte geben derzeit keinen Rückenwind

Ein entscheidender Faktor bleibt die Entwicklung des Aktienmarktes, denn die Korrelation zwischen Bitcoin und Aktien – vor allem dem Technologie-Index Nasdaq und dem breiten US-Index S&P 500 – ist weiterhin relevant. Und hier sendet vor allem der S&P 500 Warnsignale, denn der Index hat die letzte Handelswoche mit einem deutlichen Minus beendet, das den Kurs zurück unter den Aufwärtstrend seit dem Bärenmarkttief und vor allem auch unter den 200-Tage-Trend gedrückt hat, nachdem er Anfang des Monats noch erfolgreich als Support getestet werden konnte. Darauffolgend hat der S&P allerdings ein tieferes Hoch gezeichnet und nun den Trend unterschritten.

Zum Zeitpunkt des Schreibens haben die US-Märkte die neue Handelswoche noch nicht eröffnet, die Futures weisen allerdings auf einen Start mit leichten Verlusten hin. Bemerkenswert ist, dass Bitcoin dem jüngsten Abverkauf der Aktienmärkte entgegen der üblichen Korrelation nicht gefolgt ist, sondern sich in Richtung seines Jahreshochs aufgemacht hat. Der Beginn dieser Handelswoche wird zeigen, ob die Korrelation wieder zum Tragen kommt oder nicht.

Marktbewegende Ereignisse werden vor allem die nun gestartete Berichtssaison in den USA, sowie der Mitte nächster Woche anstehende nächste Zinsentscheid der US-Notenbank liefern. Diese Woche werden die Tech-Giganten Microsoft, Google, Amazon und Meta ihre Zahlen auf den Tisch legen. Aufgrund der Größe dieser Unternehmen sind ihre Geschäftsergebnisse besonders relevant für die weitere Entwicklung des S&P 500. Für den nächsten Zinsentscheid rechnet ein Großteil des Marktes mit einer weiteren Zinspause. Erhöhen muss die Fed die Zinsen nicht mehr wirklich, da die Zinsen an den Anleihemärkten ohnehin außer Rand und Band geraten sind und zuletzt mit einem Satz von 5% für 10-jährige US-Anleihen einen Höchststand seit mehreren Jahrzehnten erreicht haben.

Die hohen Zinsen an den Anleihemärkten sind derzeit die größte Sorge an den Finanzmärkten, da sie großen Druck sowohl für Privatleute als auch Unternehmen und die US-Regierung bedeuten. Der Markt bewegt sich in die nächste Phase umfassender Refinanzierungen hinein, die einige Unternehmen, besonders jedoch die US-Regierung aufgrund der derzeit hohen Zinsen vor große Herausforderungen stellen. Die Sorge vor einer drohenden Rezession bleibt damit hoch. Eine eher enttäuschende Berichtssaison könnte diese Sorgen weiter anfachen und damit den Abwärtsdruck auf Aktien verstärken.

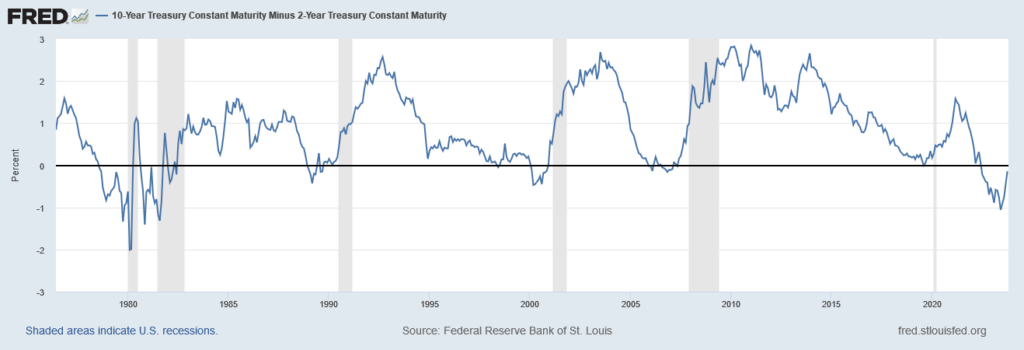

Auch eine drohende Aufhebung der Invertierung der Zinskurve ist ein weiteres Warnsignal für eine Rezession. In der Vergangenheit hatte dieser Indikator eine 100-prozentige Treffsicherheit für den Ausbruch einer Rezession.

Bis auf eine schnelle Umkehr der immer noch straffen Geldpolitik gibt es also derzeit wenig Futter für eine Fortsetzung des Bullenmarktes an den Aktienmärkten. Sollte das Unterschreiten des S&P 500 durch seinen 200-Tage-Trend in dieser Handelswoche charttechnisch bestätigt werden, wäre das ein deutliches Signal für ein Ende des Bullenmarktes, der sich seit Beginn des Jahres ausgespielt hatte.

15 % Rabatt auf deine Krypto-Steuerlösung!

Die Abgabefrist rückt näher – mit Blockpit erstellst du deinen Steuerbericht schnell, rechtssicher und GoBD-konform. Dank intelligenter Vorschau auf Veräußerungen kannst du sogar Steuern sparen.

Jetzt sichern und rechtzeitig abgeben!

Entkopplung von den Aktienmärkten oder weitere Korrelation?

Die relevante Frage für Bitcoin bleibt daher, ob die Korrelation mit den Aktienmärkten fortbesteht oder ob Bitcoin sich davon lösen kann. Es spricht sehr viel dagegen, da Bitcoin immer noch größtenteils als Spekulationsobjekt funktioniert und besonders – genau wie die Aktienmärkte – von den Liquiditätszyklen der Notenbanken beeinflusst wird. Und solange die Fed ihren derzeitigen Kurs beibehält, wird von dieser Seite kein Aufwärtsmomentum kommen. Das kann sich natürlich schnell ändern, sollte eine Rezession ausbrechen oder eine Krise in einem der gefährdeten Sektoren, wie dem Banken- oder Immobiliensektor, ausbrechen und die Fed dadurch gezwungen sein zu lockern. Doch das dürfte vorher mit einer weiteren deutlichen Korrektur oder sogar Crash an den Märkten einher gehen.

Unmöglich ist eine – auch unmittelbare – Entkopplung jedoch nicht, da die derzeitigen Probleme systemischer Natur sind. Die Anleihemärkte sind aufgrund der jahrelangen destruktiven Geldpolitik strukturell angeschlagen und das sorgt für Unsicherheit bezüglich der Finanzmärkte auf einer ganz grundsätzlichen operativen Ebene und nicht nur in Sachen Kursentwicklung von verschiedenen Vermögenswerten. Bitcoin kann hier potenziell punkten, da das Netzwerk komplett autonom funktioniert und von den angesprochenen Problemen zumindest auf der operativen Ebene, wenn auch nicht unbedingt auf der preislichen Ebene, unberührt bleibt. Sollte eine entsprechende Krise ausbrechen kann es schnell gehen und Kapital zum Schutz in Bitcoin fließen.

Für die derzeitige Preisentwicklung von Bitcoin könnte sprechen, dass viele Investoren diesen Schritt bereits präventiv gehen und Kapital als Absicherung in Bitcoin parken. Ausgehend von der derzeitigen Situation an den Anleihemärkten dürfte hier in den nächsten Monaten zwangsläufig ein Trendwechsel passieren, da die Wirtschaft und Finanzwelt in ihrem derzeitigen Zustand Zinsen in dieser Höhe nicht lange aushalten können. Die Frage wird sein, ob dieser Trendwechsel relativ reibungslos stattfindet oder mit einem heftigen weiteren Tribut einhergeht.

Für Bitcoin wird in den nächsten Wochen relevant, ob der Widerstand um die Marke von 32.000 Dollar durchbrochen werden kann und damit weiteres starkes Aufwärtsmomentum erzeugt werden kann – auch unabhängig von den Aktienmärkten – oder ob Bitcoin gemeinsam mit den restlichen Finanzmärkten in eine mögliche weitere Korrektur rutscht, sollte noch weiterer Tribut aufgrund der derzeitigen Situation an den Anleihemärkten gezahlt werden müssen. Langfristig gesehen bleibt das Bild für Bitcoin jedoch optimistisch, da sowohl die spekulativen Aspekte als auch die fundamentalen Aspekte für eine weitere Adaption von Bitcoin sprechen, da einerseits eine lockere Geldpolitik zwangsläufig wieder nötig sein wird andererseits eine Alternative zum derzeitigen System immer attraktiver erscheint.

Denken Sie langfristig!

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenDer derzeitige Markt ist so unberechenbar wie seit Jahrzehnten nicht mehr. Besonders für Neulinge kann dieses Umfeld gefährlich sein. In der neuen Video-Ausgabe von decentralist erfahren Sie 3 einfache, aber sehr effektive Schritte, wie man als Anfänger optimal mit dem Investieren in diesem Markt startet.

Die auf unserer Webseite veröffentlichten Beiträge spiegeln die persönliche Meinung der Redakteure und ihre persönliche Einschätzung der Marktsituation wider. Sie stellen keine Anlageberatung oder Empfehlungen dar. Alle Veröffentlichungen dienen der bloßen Information. Sie sind nicht an Ihre individuelle Situation angepasst und können und sollen nicht eine persönliche und qualifizierte Anlageberatung durch hierzu qualifizierte Berater ersetzen. Der Handel mit Kryptowährungen stellt immer ein Risiko dar. Sofern Sie hier angebotene Informationen nutzen, oder Ratschlägen folgen, handeln Sie eigenverantwortlich.