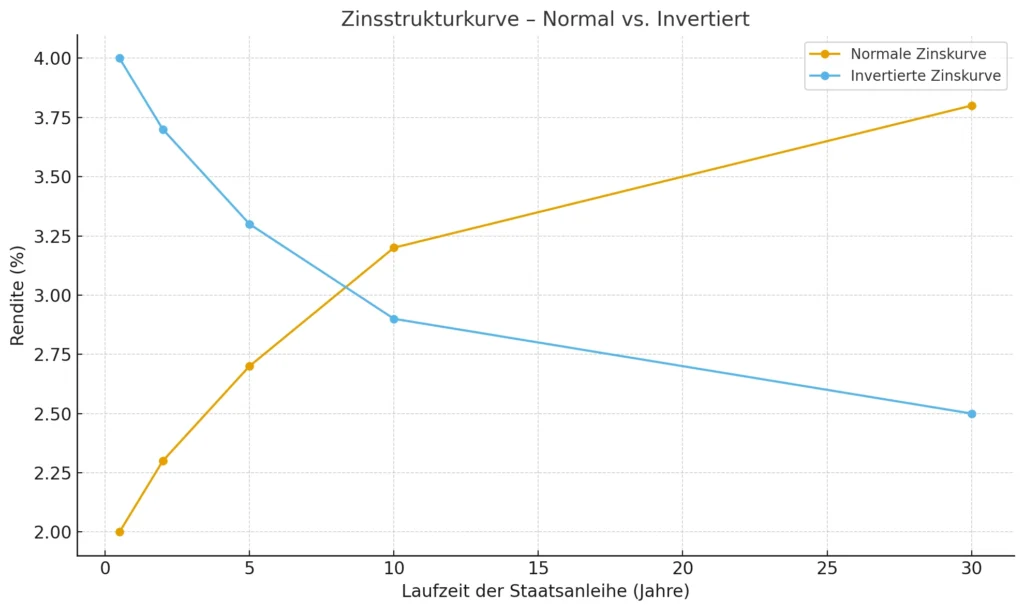

Die Zinsstrukturkurve, auch Yield Curve genannt, ist ein zentrales Werkzeug in der Finanzwelt, um die Erwartungen der Märkte an die wirtschaftliche Entwicklung zu verstehen. Sie stellt die Renditen (Zinsen) von Staatsanleihen mit unterschiedlichen Laufzeiten dar – typischerweise von kurzfristigen (z. B. 2-Jahres-Anleihen) bis langfristigen (z. B. 10- oder 30-Jahres-Anleihen).

In einer normalen, aufwärts geneigten Kurve sind die langfristigen Zinsen höher als die kurzfristigen, da Investoren für eine längere Bindung eine Risikoprämie verlangen. Das signalisiert Wachstumserwartungen. Ein besonderes Signal ist eine Invertierung der Zinsstrukturkurve, bei der kurzfristige Zinsen höher sind als langfristige. Historisch gesehen war das ein starker Hinweis auf eine bevorstehende Rezession.

Warum? Vor einer Wirtschaftsabschwächung erwarten Märkte, dass Zentralbanken (wie die US-Notenbank-Fed) die Leitzinsen senken, um die Konjunktur zu stützen. Investoren kaufen dann langfristige Anleihen, was deren Renditen drückt, während kurzfristige Zinsen noch hoch bleiben – die Kurve kehrt sich um. In den letzten 50 Jahren hat eine Inversion fast immer eine Rezession innerhalb von 12 bis 24 Monaten angekündigt, wie bei den Krisen 2001, 2008 oder 2020. Doch dieser Indikator verliert zunehmend an Zuverlässigkeit.

Die aktuelle Lage – warum die letzte Inversion kein verlässliches Signal mehr war

Stand heute ist die US-Zinsstrukturkurve wieder positiv geneigt. Der Spread zwischen der 10-Jahres- und der 2-Jahres-Treasury-Rendite beträgt etwa 0,5 Prozentpunkte, mit der 2-Jahres-Rendite bei 3,65 Prozent und der 10-Jahres-Rendite bei 4,17 Prozent. Die 30-Jahres-Rendite liegt sogar bei 4,75 Prozent.

Das sieht auf den ersten Blick nach Normalisierung aus, doch die jüngste Geschichte zeigt Risse im System. Die Inversion von Juli 2022 bis August 2024 – die längste in der US-Geschichte mit 784 Tagen – hat viele Analysten zu Rezessionsprognosen verleitet, die aber ausgeblieben sind.

Statt einer harten Landung erlebte die US-Wirtschaft ein „soft landing“: Das BIP konnte ein Wachstum verzeichnen, die Arbeitslosigkeit ist niedrig geblieben, und die Märkte sind gestiegen. Warum ist der Indikator gescheitert? Die Fed reagierte frühzeitig mit Zinssenkungen, noch bevor eine Rezession einsetzte – ähnlich wie 2001, aber effektiver.

Zudem hat die Kurve ihre Prädiktionskraft verloren, weil sie nicht mehr primär Konjunkturerwartungen widerspiegelt, sondern zunehmend Unsicherheiten im System. Hier kommt das schwindende Vertrauen in das US-Dollar-System ins Spiel. Politischer Druck auf die Fed durch US-Präsident Trump erodiert die Unabhängigkeit der Zentralbank und treibt langfristige Zinsen höher, da die Befürchtungen einer direkten Staatsfinanzierung größer werden.

Handelskriege und Zölle schwächen den Dollar, da sie globale Investoren abschrecken und den „Convenience Yield“ – den Vorteil der US-Anleihen als sicherer Hafen – mindern. Die Entlassung der Chefin des Bureau of Labor Statistics im August 2025 weckt zudem Zweifel an der Aussagekraft der offiziellen US-Job-Daten, was die Unsicherheit schürt. In den letzten Jahren sind erhebliche Revisionen der Zahlen im Nachhinein traurige Regelmäßigkeit geworden.

Vorschläge wie beispielsweise der inoffizielle Mar-a-Lago Accord, der ausländische Treasury-Holdings zu extrem langen Laufzeiten umstrukturieren soll, könnten zudem zu Abverkäufen führen und Zinsen weiter steigen lassen. Der Anstieg der Kurve signalisiert also nicht wie früher wirtschaftliche Stärke, sondern Misstrauen in die Fiskal- und Geldpolitik der USA.

Ein Warnsignal für strukturelle Probleme – und warum das gut für Bitcoin sein könnte

Das Versagen der Zinskurve als zuverlässiger Konjunkturindikator ist kein Zufall, sondern ein extremes Warnsignal: Etwas ist strukturell im US-Finanzsystem defekt. Die anhaltende Schuldenlast (Schulden zu BIP bei über 120 Prozent), demografische Belastungen durch alternde Babyboomer und die Erosion institutionellen Vertrauens deuten auf eine kommende Phase der finanziellen Repression hin – niedrige Zinsen trotz Inflation, um Schulden zu managen. Historisch hat das zu Währungsabwertungen geführt, und in einer Welt mit schnellem Informationsfluss über Twitter und Co. beschleunigt sich der Vertrauensverlust.

Genau hier könnte Bitcoin profitieren. Als dezentrales, knappes Asset dient Bitcoin als Hedge gegen die Unsicherheiten im aktuellen System. Fallende Zinsen signalisieren mehr Liquidität, die in Risiko-Assets wie Kryptos fließt – historisch führten solche Phasen zu einer Outperformance von Bitcoin gegenüber anderen Assetklassen.

Wenn das Dollar-System bröckelt, gewinnt Bitcoin als neuer alternativer Wertspeicher an Attraktivität: Bitcoin ist unabhängig von Zentralbanken, immun gegen Inflation durch Geld- und Fiskalpolitik und ein Schutz vor geopolitischen Risiken wie Handelskriegen. Sollte die Fed einknicken und auf die US-Schuldenkrise mit niedrigeren Zinsen und weiterer geldpolitischer Lockerung reagieren, könnte Bitcoin von einer Rotation aus Bonds profitieren, während der Dollar weiter abwertet.

Denken Sie langfristig!

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenKann Bitcoin in Q4 2025 wirklich nochmal in eine Rally übergehen? Was die Makro-Daten dazu verraten, erfahren Sie in der aktuellen Analyse auf decentralist.