Die langfristige Entwicklung der Aktienmärkte ist auf den ersten Blick beeindruckend. Seit der Finanzkrise 2008 sind die großen US-Indizes S&P 500 und Nasdaq, aber auch Indizes im Rest der Welt deutlich gestiegen. Selbst der heftige Selloff im März 2020 im Zuge der Corona-Pandemie ist durch den anschließenden Mega-Bullrun verblasst – und auch der jüngste Bärenmarkt aus dem Jahr 2022 scheint bereits vergessen, da wir uns wieder an oder teilweise über den letzten Allzeithochs befinden.

Auf den zweiten Blick fällt diese jahrelange Rally allerdings sehr enttäuschend aus, wenn man die Performance aus dem Kontext der Geldmengenausweitung und nicht allein aus der Perspektive der Dollar-Preise betrachtet. Wer bereits die eine oder andere Kolumne von mir gelesen hat, der weiß, dass ich die These vertrete, dass diese Rally hauptsächlich den geldpolitischen Interventionen der Zentralbanken geschuldet ist, die spätestens seit der Finanzkrise 2008 einen immer größeren Einfluss auf die Märkte nehmen.

Die jahrelange Rally ist eine große Illusion

Wenn Unternehmen mehr Produkte und Dienstleistungen verkaufen und eine vorhandene Nachfrage der Kunden bedienen, dann steigt ihr wirtschaftlicher Wert, da sie mehr Gewinne einfahren. Dementsprechend steigt auch der Preis der Aktien, die einen Besitz dieser Unternehmen symbolisieren. Doch diese Abbildung des Wertes wird verzerrt, wenn mit zunehmender Intensität am zugrundeliegenden Nennwert herumgespielt wird, der diesen wirtschaftlichen Wert bemessen soll – dem Geld.

Seit der Dotcom-Blase der 2000er, spätestens jedoch seit der Finanzkrise 2008 steigt die Geldmenge immer stärker an, da Regierungen mit ihren Zentralbanken als Mittelsmänner versuchen, den Zustand der Wirtschaft mit geldpolitischen Interventionen zu beeinflussen. Eine starke Beschäftigung bei gleichzeitig niedriger Inflation ist das erklärte Ziel dieser Interventionen.

Die Ausweitung der Geldmenge hatte dabei in den letzten Jahrzehnten asymmetrische Effekte. Sie hat aufgrund der Ungenauigkeit der geldpolitischen Instrumente zunächst ihren Weg in die Finanzmärkte gefunden und dadurch die Preise von Vermögenswerten immer weiter aufgebläht. Besonders Aktien und Immobilien haben in den letzten Jahrzehnten davon profitiert. Durch steigende Staatsausgaben hat diese Inflation der Geldmenge in den letzten Jahren ihren Weg jedoch auch in die Realwirtschaft gefunden und Konsumgüter-Preise in die Höhe getrieben.

Der Nennwert für die Bemessungsgrundlage von sämtlichen wirtschaftlichen Werten wurde immer weiter ausgedehnt. Blickt man aus diesem Kontext heraus auf die Entwicklung an den Aktienmärkten, dann zeigt sich, dass die Kurse lediglich mit der Geldmengenausweitung Schritt halten und diese nicht outperformen, so wie es eigentlich bei einer Steigerung des Mehrwerts der Fall sein sollte. Teilt man den US-Aktienindex S&P 500 durch die Geldmenge M2 im US-Finanzsystem, erkennt man, dass seit der Finanzkrise 2008 im Grunde der Deckel drauf ist und die Entwicklung am Aktienmarkt lediglich mit der Geldmengenausweitung Schritt hält, indem die Kurse sich immer wieder dem Wert von vor der Krise annähern, jedoch nicht mehr wirklich darüber ausbrechen können.

Vor dem Crash in 2008 hat die Marktkapitalisierung in etwa das Doppelte der Geldmenge betragen – an diese Ratio nähert sich der Index seitdem immer wieder an. Die Geldmenge M2 beträgt derzeit knapp 21 Billionen Dollar. Die Gesamtmarktkapitalisierung des S&P 500 beträgt derzeit knapp 40 Billionen Dollar.

Investieren statt Sparen ist zur Notwendigkeit geworden

Im Dollar-Preis bemessen sind die Aktienkurse seit 2008 drastisch gestiegen. Genauso jedoch wie Immobilienpreise, Preise für diverse Dienstleistungen, Luxusgüter und zuletzt mit steigender Intensität auch Verbraucherpreise. Einige Unternehmen haben diese Gesamtinflation sehr wohl outperformed – die großen Tech-Unternehmen sind hier das beste Beispiel. Im Großen und Ganzen könnte man jedoch anhand dieses Vergleichs argumentieren, dass die Märkte seit der Finanzkrise 2008 größtenteils seitwärts laufen.

Besitzer von Vermögenswerten konnten in den letzten Jahren durch die Ausweitung der Geldmenge profitieren oder diese zumindest ausgleichen, wenn sie die richtigen Vermögenswerte besessen haben. Wirtschaftsteilnehmer, die auf Löhne und Kredite angewiesen sind und nur wenig bis gar keine Vermögenswerte besitzen, waren die großen Verlierer, da vor allem die Löhne nicht mit der Inflation mithalten konnten. Selbst ein langlaufender ETF-Sparplan in eine breite Abbildung der Wirtschaft verspricht aus dieser Perspektive keine Steigerung des eigenen Wohlstands, sondern lediglich ein Schritthalten mit der Geldentwertung. In der heutigen Welt ist man gezwungen, mit Risiko zu investieren, um dieselben Effekte zu erreichen, die man eigentlich durch das simple Sparen des erwirtschafteten Geldes erzielen sollte.

Der einzige Ausweg

In diesem Umfeld gibt es nur wenige Möglichkeiten, um unter dem Strich mit mehr Wohlstand hervorzugehen. Eine Möglichkeit ist das Investieren mit hohem Risiko, da man wie angesprochen durchaus Unternehmen finden kann, die die Geldmengenausweitung outperformen. Das ist jedoch mit einem hohen Risiko verbrunden und den meisten Privatinvestoren fehlen entweder die Ressourcen, die Informationen oder schlicht der Zugang zu Investments dieser Art. Das Investieren in Startups, die sich an einem frühen Punkt ihrer wirtschaftlichen Entwicklung befinden, ist aufgrund regulatorischer Hürden den professionellen Venture Capital Investoren vorbehalten.

Eine weitere Möglichkeit ist das Unternehmertum. Wer in der Lage ist, ein Businessmodell aufzubauen, das eine hohe Nachfrage bedient und Mehrwert liefert, kann Wohlstand aufbauen. Vor allem der Weg vom Grundstein bis zu einem börsengehandelten Unternehmen stellt die größten Chancen dar, da hier das größte Wachstum passiert. Selbst gut laufende Unternehmen laufen jedoch langfristig Gefahr, unter den Umständen der Geldmengenausweitung zu leiden und in die Tretmühle des Schritthaltens zu geraten. Nur kontinuierliches, extremes Wachstum stellt einen Ausweg aus dieser Tretmühle dar. Die Menge an Startups, die lange Zeit lediglich auf Expansion durch Schuldenaufnahme setzen und lange nicht in die schwarzen Zahlen kommen, ist ein guter Indikator dafür, wie vorherrschend die neuen Spielregeln geworden sind, die sich durch die anhaltende Geldmengenausweitung etabliert haben.

Eine dritte Möglichkeit existiert seit 2009. Bitcoin ist eine Antithese zum derzeitigen ungedeckten Geldsystem und saugt mit zunehmender Geschwindigkeit einen immer größeren Teil der Geldmengenausweitung in sich auf, da sich langsam aber sicher die Nützlichkeit von Bitcoin für Marktteilnehmer herauskristallisiert – derzeit noch größtenteils als Spekulationsobjekt, das sehr stark auf die Geldmengenausweitung reagiert, jedoch immer mehr auch als echte Alternative zum derzeitigen System, das immer mehr Risse aufweist.

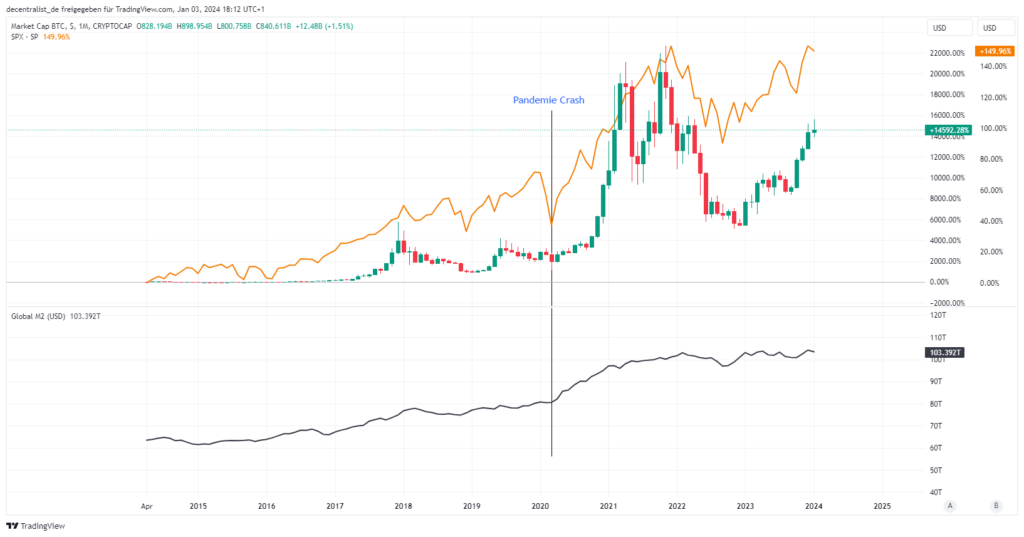

Der direkte Vergleich zeigt es: Sowohl der S&P 500 als auch Bitcoin steigen im Einklang mit der Geldmenge. Seit dem Tief im Zuge der Corona-Pandemie hat sich der S&P 500 in etwa verdoppelt. Die Geldmenge ist um etwa 50% gestiegen. Damit bleiben die beiden Charts innerhalb der angesprochenen Ratio, dass der S&P in etwa die doppelte Marktkapitalisierung der Geldmenge hat. Die Bitcoin-Marktkapitalisierung hingegen ist vom Corona-Tief bis zum letzten Hoch um etwa das 18-Fache gestiegen, von 70 Milliarden auf 1,3 Billionen Dollar in der Spitze.

Geht man bis zum Anfang der Daten auf Tradingview bis April 2014 zurück, beträgt der Anstieg der Marktkapitalisierung von Bitcoin bis heute über 14600 Prozent, während der S&P lediglich einen Anstieg von 150% aufweist. Natürlich ist der Umstand relevant, dass der S&P eine mehr als 40x größere Marktkapitalisierung aufweist und Bitcoin sich noch am Anfang seiner Adaption befindet. Dennoch hat Bitcoin in den Jahren seit seiner Entstehung im Zuge der Finanzkrise 2008 als eines der wenigen Assets die Geldmengenausweitung massiv outperformed.

Da Bitcoin im Vergleich zu anderen Makro-Assets immer noch eine sehr geringe Marktkapitalisierung aufweist und die Zeichen allgemein auf eine Fortsetzung der Adaption hindeuten, spricht nichts dagegen, dass diese Outperformance weitergehen kann.

Denken sie langfristig!

Krypto und Steuern – ein kompliziertes Thema, vor allem im deutschen Steuersystem. Alle grundsätzlichen Infos, ein nützliches Tool für die Aufzeichnung, sowie eine Strategie für die Integration steuerpflichtiger Trades in das eigene Investment, erfahren Sie in meinem neuen Guide auf decentralist.

Die auf unserer Webseite veröffentlichten Beiträge spiegeln die persönliche Meinung der Redakteure und ihre persönliche Einschätzung der Marktsituation wider. Sie stellen keine Anlageberatung oder Empfehlungen dar. Alle Veröffentlichungen dienen der bloßen Information. Sie sind nicht an Ihre individuelle Situation angepasst und können und sollen nicht eine persönliche und qualifizierte Anlageberatung durch hierzu qualifizierte Berater ersetzen. Der Handel mit Kryptowährungen stellt immer ein Risiko dar. Sofern Sie hier angebotene Informationen nutzen, oder Ratschlägen folgen, handeln Sie eigenverantwortlich.