Bitcoin hält sich auch in diesem Jahr recht akkurat an seine saisonalen Patterns und hat im Sommer wie erwartet eine größere Korrektur hingelegt. Das steht im Einklang mit den vergangenen Pre-Halving-Jahren, in denen sich Bitcoin charttechnisch aus seinem Bärenmarkt befreien konnte, daraufhin in den Sommermonaten jedoch einen weiteren Shakeout gesehen hat, der den Kurs zurück bis unter das Bullmarket Supportband (bestehend aus dem exponentiellen 21-Wochen-Trend und dem einfachen 20-Wochen-Trend) gedrückt hat.

Einen starken charttechnischen Support konnte der Kurs im Bereich zwischen 25.000 und 26.000 Dollar finden, der über einen Zeitraum von 6 Wochen getestet wurde, bis der Kurs sich Ende September von dieser Zone absetzen konnte. Dieser Support ergibt sich aus der Neckline einer Kopf-Schulter-Formation, die sich durch die Formung des Bärenmarkt-Bodens in 2022 ergeben hat.

Der Oktober zeigt sich der Statistik gegenüber treu und liefert bisher Kursgewinne. Vor allem das vierte Quartal eines Jahres ist historisch gesehen eine positive Phase für die Preisentwicklung von Bitcoin. Seit Ende September konnte der Kurs den 50-Tage-Trend zurückerobern und bis zurück an die Marke von 28.000 Dollar klettern. Hier zeigt sich derzeit jedoch ein deutlicher charttechnischer Widerstand, da auf diesem Niveau der 200-Tage-Trend verläuft, der seit dem ersten Test Anfang Oktober noch nicht nachhaltig durchbrochen werden konnte.

Steht bald ein Paradigmenwechsel an?

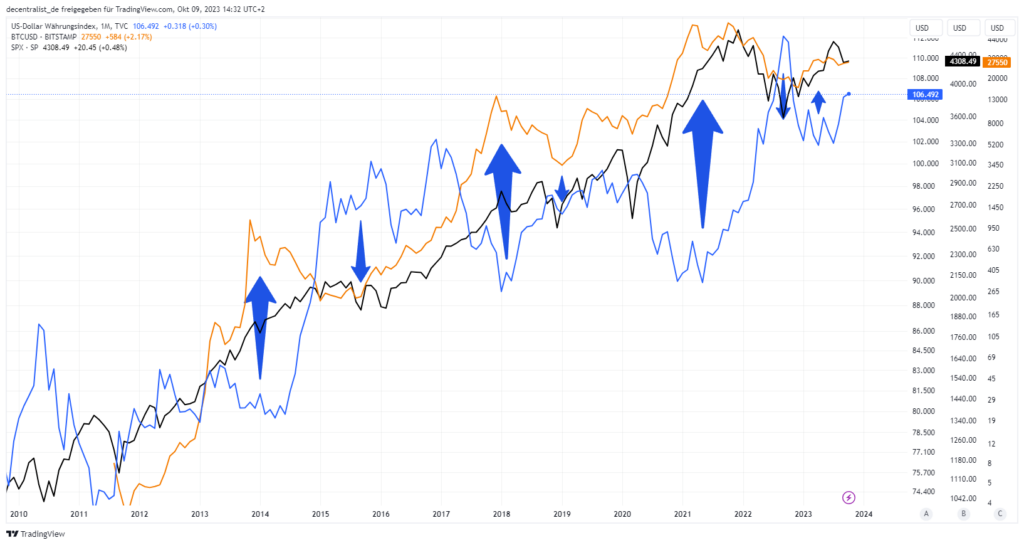

Bitcoin zeigt bereits seit seinen frühen Tagen eine enge Korrelation mit anderen Risk-On-Assets – vor allem mit den Aktienmärkten. Demgegenüber steht eine deutliche inverse Korrelation mit dem US-Dollar, die auch für die Aktienmärkte gilt. Heißt, der Bitcoin-Kurs bewegt sich im langfristigen Bild im Einklang mit den Aktienmärkten, vor allem dem relevantesten Aktienindex S&P 500, und konträr gegenüber der Kursentwicklung des US-Dollars. Dies zeigt der folgende Chart:

Wenn der Dollar-Kurs-Index (blau) fällt, dann steigen Aktien (schwarz) und Bitcoin (orange) im Preis und wenn der DXY steigt, dann fallen die Kurse von Risk-On-Assets.

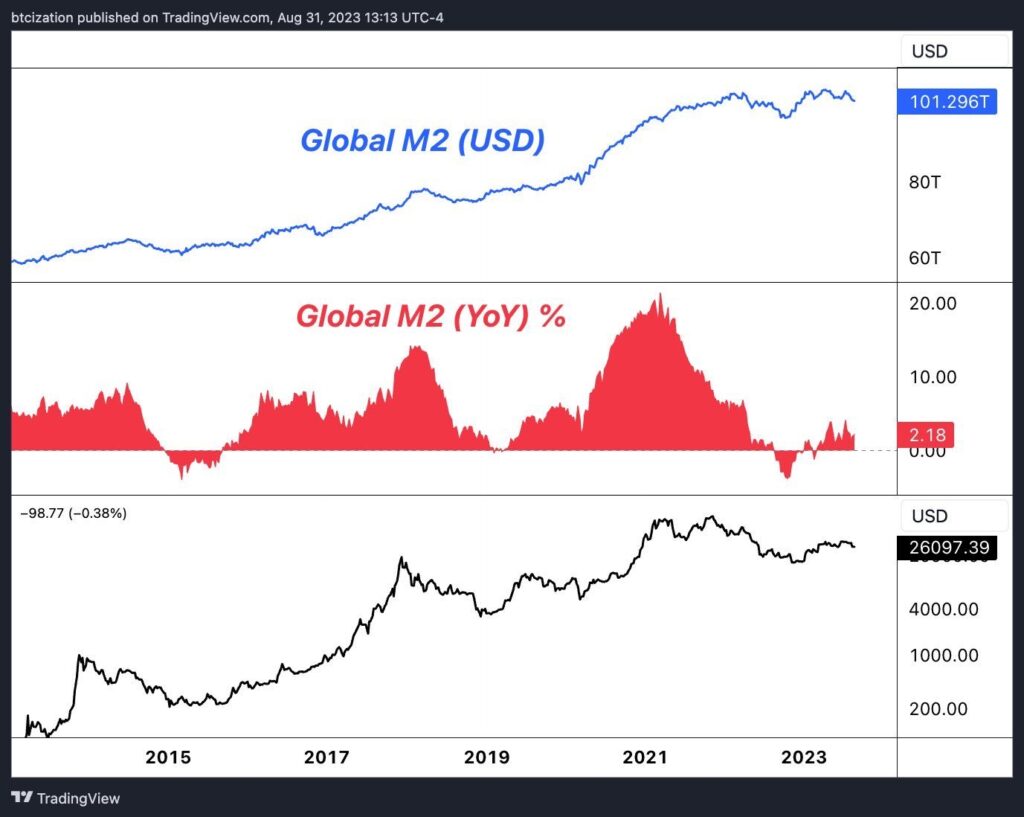

Auch der direkte Vergleich mit der jährlichen prozentualen Veränderung der Geldmenge und der Entwicklung des Bitcoin-Kurses zeigt eine enge Korrelation, auf die ich bereits in einer meiner letzten Kolumnen eingegangen bin.

Dies liegt daran, dass Bitcoin an den Finanzmärkten bisher größtenteils als Spekulationsobjekt wahrgenommen und entsprechend verwendet wird. Bitcoin bewegt sich genauso wie die Aktienmärkte im Einklang mit den übergeordneten Zyklen an den Finanzmärkten, die sehr stark von der Liquidität der Zentralbanken beeinflusst werden.

Das bedeutet, dass Bitcoin seinen eigentlich angedachten Zweck bisher kaum wahrnimmt. Bitcoin ist aus der letzten Finanzkrise heraus geboren worden und soll eine Antithese gegenüber dem derzeitigen Finanz- und Geldsystem sein. Das könnte konkret zumindest in Form eines unabhängig funktionierenden und nicht manipulierbaren Wertspeichers oder in einer ausgeprägten Form sogar als alternatives Geldsystem stattfinden.

Bisher dient Bitcoin größtenteils als Spekulationsobjekt, mit dem man vor allem von der Geldmengenveränderung durch die Liquiditätszyklen der Zentralbanken profitieren kann. Diese Rolle befindet sich jedoch in einem dynamischen Prozess. In seiner Anfangszeit wurde Bitcoin nicht dafür genutzt, sondern hatte seine Rolle als Internet-Währung, sowohl im Darknet für den Erwerb von illegalen Substanzen oder Waffen (beispielsweise auf der Tauschbörse „Silkroad“) als auch auf Krypto-Handelsplattformen, um andere Kryptowährungen zu kaufen. Es wurden also tatsächlich einige Dinge in Bitcoin bepreist.

Das ist jedoch schon lange nicht mehr der Fall, da auf US-Dollar basierende Stablecoins diese Rolle größtenteils eingenommen haben und die Verwendung von Bitcoin für illegale Zwecke keine relevante Rolle mehr für das Handelsvolumen spielt. Bitcoins Eintritt in die traditionelle Finanzwelt hat seine Rolle umgewandelt. Die erläuterte enge Korrelation mit Aktien und der Geldmengenveränderung zeigen das. Der Prozess der Rollenfindung von Bitcoin ist jedoch bei weitem nicht zu einem Stillstand gekommen, im Gegenteil, die Entwicklungen im makroökonomischen und geopolitischen Bild könnten den Entwicklungsprozess von Bitcoin weiter beschleunigen und dafür sorgen, dass Bitcoin sich seiner eigentlich angedachten Rolle als alternativer Wertspeicher schneller annähert und aus seiner derzeitigen Rolle als Spekulationsobjekt wieder herauswächst.

Aus dieser Perspektive ähnelt Bitcoin allen anderen neuen Technologien, die sich in ihrer Findungsphase ebenfalls in einem sehr spekulativen Umfeld befunden haben. Die Ära des Dotcom-Booms und der Weg bis zur heutigen Vormachtstellung der FAANG-Unternehmen sind ein gutes Beispiel für eine solche Entwicklung.

Bitcoins Rolle wird von außen bestimmt

Aus der Investmentperspektive ist die Kernfrage: Für welchen Zweck wird das Werkzeug Bitcoin verwendet und warum? Seinen vergangenen und seinen derzeitigen Zweck habe ich bereits beschrieben. Doch wie wahrscheinlich ist es, dass Bitcoin in Zukunft stärker für seinen eigentlichen Zweck verwendet wird – und dadurch eine weitere massive Wertsteigerung erfahren kann? Wenn man auf die derzeitigen Entwicklungen an den relevanten Schauplätzen blickt, dann ist die Antwort: es wird von Tag zu Tag wahrscheinlicher.

Der Hauptgrund, warum Bitcoin bisher nicht in relevantem Maßstab als Wertspeicher oder Geld verwendet wird, ist der US-Dollar. Die Währung der USA ist immer noch das Hauptinstrument für den weltweiten Handel, vor allem den Handel mit Öl, und hat daher einen essenziellen Nutzen. Die wirtschaftliche und militärische Macht der USA gewährleisten zudem eine Grundstabilität für den Dollar, die keine andere Fiat-Währung aufweisen kann. Als Geldwerkzeug ist der Dollar dadurch immer noch „King“.

Dieser Status Quo erhält jedoch immer mehr Risse und das aus verschiedenen Gründen:

US-interne Probleme: Die USA finanzieren sich seit Jahrzehnten über Schulden. Sie geben mehr aus als sie durch Steuern einnehmen und finanzieren das Defizit über die Herausgabe von Staatsanleihen. Da sie im Besitz der relevantesten Währung sind, hat diese Strategie lange funktioniert, denn es hat immer mehr als genug Nachfrage nach US-Staatsanleihen gegeben. Zudem waren die Zinsen über Jahrzehnte hinweg sehr niedrig, sodass die Schuldenaufnahme billig finanzierbar war.

Das hat sich in letzter Zeit drastisch geändert. Die durch die jahrzehntelange Geldmengenausweitung hervorgerufene Inflation war lange nur an den Finanzmärkten spürbar – was der Schuldenaufnahme auch für die Privatwirtschaft in die Karten gespielt hat, denn dadurch wurde die Deckung für neue Kredite zunehmend wertvoller. Seit der Pandemie hat sich die Inflation jedoch auch auf die Realwirtschaft ausgeweitet und eine drastische Erhöhung der Zinsen notwendig gemacht.

In Kombination mit dem extremen Druck auf den Bankensektor und die US-Privathaushalte befinden sich die USA derzeit in einer Sackgasse: Die hohen Zinsen lassen den stetig wachsenden Schuldenberg der Regierung zu einem tatsächlichen Problem werden, da sich dieser Teufelskreis umso schneller dreht, je höher die Zinszahlungen werden und zudem viele in der Vergangenheit wichtige Käufer wegfallen, darunter vor allem China. Die Schulden-Situation der USA könnte außer Kontrolle geraten, wenn sie nichts an ihren Haushaltsdefiziten ändern oder die Zinsen wieder drastisch gesenkt werden. Demgegenüber steht jedoch eine immer noch hohe Inflation, die die Preisstabilität – und damit die gesamte wirtschaftliche und gesellschaftliche Stabilität – gefährden kann. Sowohl hohe als auch niedrige Zinsen sind derzeit ein Risiko.

Hinzu kommt, dass auch die politische Lage in den USA immer angespannter wird. Demokraten und Republikaner können sich in elementaren Fragen kaum noch einig werden. Das hat man jüngst bei der Aussetzung der Schuldenobergrenze im Frühsommer gesehen und auch zuletzt, als es um den Haushaltsentwurf für das neue Fiskaljahr ging. Derzeit besteht lediglich eine Übergangslösung. Ein weiterer Streit könnte zu einem Shutdown der Regierung und perspektivisch zu immer mehr politischer Instabilität führen, die das Land und damit einhergehend auch die Finanzmärkte und die Kontrollstrukturen des Dollar-Systems handlungsunfähig machen könnte.

Geopolitische Lage: Neben der wachsenden internen Instabilität der USA wird auch das internationale Bild zunehmend spannungsgeladener. Im übergeordneten Bild steht mittlerweile schon länger eine deutliche Konfrontation zwischen den USA und China als dominierender wirtschaftlicher wie politischer Macht im Fokus und liefert in diesen Bereichen entsprechendes Konfliktpotenzial.

Darunter stehen viele kleinere Konfliktherde, die ins Gesamtgefüge hineinspielen: Der Krieg in Europa, der nun erneut eskalierte Konflikt in Nahost zwischen Israel und Palästina, mit weiteren Akteuren wie dem Iran, Saudi Arabien und weiteren arabischen Staaten, der deutlichen Einfluss unter anderem auf die Rohstoffmärkte, aber auch auf die allgemeine geopolitische Lage nimmt, dazu mehr und mehr Fälle von Währungszusammenbrüchen, beispielsweise in der Türkei oder in Argentinien, oder auch wachsende Probleme in Bezug auf gesellschaftliche Spaltungen in den USA und Europa.

Hinzu kommt die mittlerweile offen ausgesprochene Herausforderung der BRICS-Staaten mit China als Wortführer an das derzeitige Dollar-dominierte Geldsystem. Die Liste an Problemen ist in den vergangenen Jahren deutlich gewachsen und alte Machtstrukturen werden aufgerissen.

Im Kern zusammengefasst heißt das, dass die Stabilität des derzeitigen internationalen Geld- und Finanzsystems in den vergangenen Jahren deutlich gelitten hat und leider nichts darauf hinweist, dass sich dieser Umstand perspektivisch wieder bessern wird. Im Gegenteil, alles deutet darauf hin, dass sich diese Probleme erheblich verschlimmern werden – und das in einem stetig wachsenden Tempo.

Das liefert mehr als genug Spielraum für eine wachsende Relevanz von Bitcoin in seiner eigentlich angedachten Rolle als alternativer Wertspeicher und Geldsystem, da ein neutrales Netzwerk, auf operativer Ebene komplett unberührt von den derzeitigen Systemen, angesichts dieser wachsenden Unsicherheiten immer attraktiver für viele Wirtschaftsteilnehmer wird. Noch bewegt die Preisentwicklung von Bitcoin sich in den angesprochenen Rahmenbedingungen, die seit einigen Jahren die Richtung vorgeben. Aber angesichts der Entwicklungen im übergeordneten Bild könnte bald eine neue Dynamik für die Bitcoin-Preisentwicklung stehen, da der Zweck hinter Bitcoin-Investments zunehmend ein anderer werden könnte.

Denken Sie langfristig!

Die Schulden-Situation in den USA gerät immer mehr aus den Fugen. Ist dieser ganz bestimmte Markt jetzt eine tickende Zeitbombe und was bedeutet das für Bitcoin? Die Antwort gibt es in der neuen Video-Ausgabe von decentralist.

Die auf unserer Webseite veröffentlichten Beiträge spiegeln die persönliche Meinung der Redakteure und ihre persönliche Einschätzung der Marktsituation wider. Sie stellen keine Anlageberatung oder Empfehlungen dar. Alle Veröffentlichungen dienen der bloßen Information. Sie sind nicht an Ihre individuelle Situation angepasst und können und sollen nicht eine persönliche und qualifizierte Anlageberatung durch hierzu qualifizierte Berater ersetzen. Der Handel mit Kryptowährungen stellt immer ein Risiko dar. Sofern Sie hier angebotene Informationen nutzen, oder Ratschlägen folgen, handeln Sie eigenverantwortlich.