Der Start in das Jahr 2024 hat einen Paradigmenwechsel für Bitcoin markiert. Die Kryptowährung hat durch die Genehmigung der Bitcoin-Spot-ETFs in den USA und der gigantischen Nachfrage der Wallstreet einen Ritterschlag erhalten, der endgültig beweist, dass Bitcoin gekommen ist, um zu bleiben. Laut Markt-Daten von Farside Investors gab es bis Ende Mai Netto-Zuflüsse in die Bitcoin-ETF-Märkte von knapp 14 Milliarden Dollar. Das ist ein absoluter Rekord für den Start einer neuen ETF-Kategorie an der Wallstreet. Der Bitcoin-Kurs hat ebenfalls entsprechend profitiert und notiert wieder nahe seines letzten Allzeithochs.

Darum ist das Interesse der Wallstreet so groß

Bitcoin ist ein dezentrales, nicht manipulierbares Netzwerk, das auf der operativen Ebene komplett autonom funktioniert und nicht von den systemischen Risiken betroffen ist, die die traditionellen Finanzmärkte durch die zunehmenden geldpolitischen Interventionen und geopolitischen Unsicherheit plagen. Angesichts der diversen Problemherde, die sich unter der Oberfläche der Finanzmärkte zusammenbrauen, darunter die US-Bankenkrise seit 2023, die Schuldenkrise der US-Regierung, die zunehmende Instabilität der Anleihemärkte und der allgemeinen geopolitischen Risiken wie die Lage in der Ukraine, im Nahen Osten, in Taiwan und vielen weiteren Konflikten, bietet sich Bitcoin mit zunehmender Attraktivität als alternativer Wertspeicher an.

Diese klare Abgrenzung zu allen anderen handelbaren Assets an den Finanzmärkten gibt Bitcoin den Charakter eines Risk-Off-Assets, mit der klaren Intention des Kapitalschutzes. Niemand, der in Bitcoin investiert und länger als vier Jahre dabeigeblieben ist, hat bisher eine Verringerung der Kaufkraft erfahren, sondern im Gegenteil eine deutliche Steigerung erlebt.

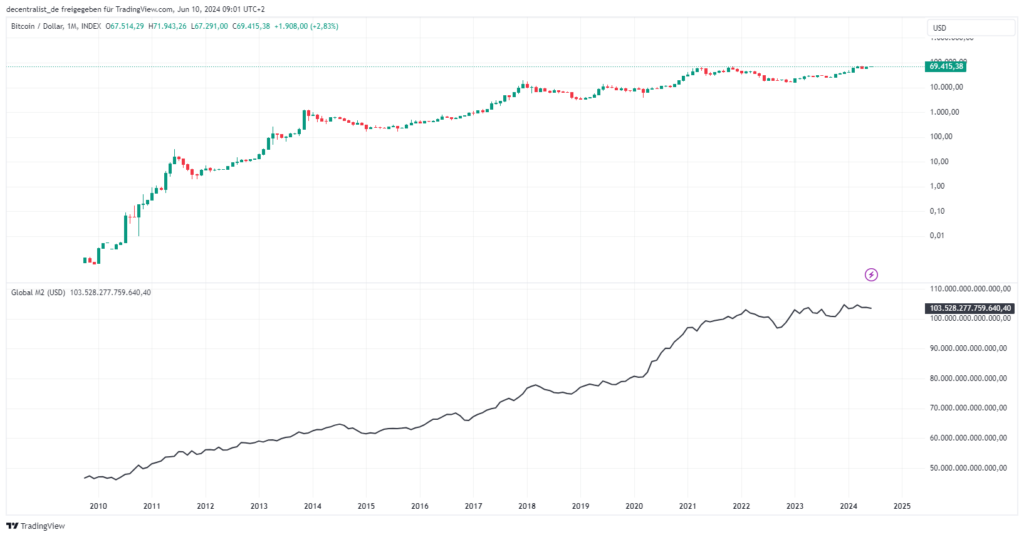

Gleichzeitig liefert Bitcoin mit seiner langfristigen Ambition, als neues Geldsystem zu funktionieren, das auf dem Spielfeld einer zunehmend digitaler und globaler werdenden Welt konkurrenzfähig ist, ein riesiges Wachstumspotenzial und trägt ebenfalls Charakterzüge eines Risk-On-Assets. Der bisherige Adaptionspfad von Bitcoin war geprägt durch eine größtenteils spekulative Wette auf die Zukunft. Die immer wieder deutlich auftretende Korrelation mit dem Tech-Sektor symbolisiert das. Besonders die Korrelation mit der Ausweitung der Geldmenge zeigt jedoch, wo der Treibstoff des bisherigen Wachstumspfades von Bitcoin herkommt.

Die zunehmenden geldpolitischen Interventionen der Zentralbanken weltweit und der US-Notenbank im Besonderen haben zu einer künstlichen Ausweitung der Liquidität an den Märkten geführt und bestimmen seit 2008 die zyklischen Preisbewegungen an den Märkten. Tech-Aktien und digitale Assets – allen voran Bitcoin – haben diese Liquidität wie ein Schwamm aufgesaugt. Die Kombination aus zukünftiger Erwartung und tatsächlicher Innovation zieht das Kapital in Marktphasen mit einem Überfluss an Liquidität vor allem in Risk-On-Assets mit dem größten Potenzial, eine Outperformance gegenüber der Geldmengenausweitung zu erreichen.

Bildquelle: TradingView

Bitcoin als Asset mit einer mathematisch festgelegten, endlichen Menge reagiert dabei besonders stark auf eine Ausweitung der Geldmenge. Dies sieht man im direkten Vergleich mit der Entwicklung der globalen Geldmenge M2, die sich in einem langfristigen Aufwärtstrend befindet. Wann immer die Geldmenge in einer Phase der Ausweitung war, ist auch Bitcoin gestiegen, während in einer Zeit der Kontraktion auch Bitcoin korrigiert hat.

Noch besser sieht man dies im direkten Vergleich des Bitcoin-Kurses mit der jährlichen prozentualen Veränderung der Geldmenge. Seit 2008, nachdem ein weltweiter Finanzierungs-Reset zum Nulltarif stattgefunden hatte, befinden sich die Märkte in einem wiederkehrenden 3–5-jährigen Refinanzierungszyklus, dessen Auslaufen stets mit einer neuen Runde der Geldmengenausweitung beantwortet wurde. Bitcoin folgt diesen Zyklen wie ein Uhrwerk.

Die Wallstreet ist sich dessen bewusst. Bitcoin hat mittlerweile eine Größe und einen Track-Rekord erreicht, der das Asset auch in den Augen der institutionellen Investoren zu einem attraktiven Investment macht. Nun, da die regulatorischen Bedingungen in den USA sich zunehmend in eine konstruktive Richtung bewegen und Klarheit für Institutionelle Investoren schaffen, ist der Weg frei für eine nachhaltige Migration des Kapitals. Es geht nicht mehr nur um Spekulation auf die Preis-Entwicklung, sondern um eine ernsthafte Neuorientierung der finanziellen Infrastruktur. Das Potenzial besteht aus nichts weniger als der Transition sämtlicher Vermögenswerte aus der analogen in die digitale Welt. Bitcoin ist das Einstiegstor und Grundfundament für diese Migration.

Es hat gerade erst begonnen

Während in den letzten Monaten bereits viele Milliarden Dollar an Kapital in Rekord-Zeit in Bitcoin über die ETFs geflossen ist, sind sich die meisten Experten einig, dass dies erst die erste Welle der Wallstreet-Bewegung war. Vor allem Hedge Fonds, Family Offices und kleinere Investment-Unternehmen haben den ersten Vorstoß gemacht und sich in Bitcoin positioniert. Die Wallstreet ist ein schwerer Tanker, der sich nur langsam, dann jedoch unaufhaltsam bewegt. Marktexperten wie der Bitwise CEO Hunter Horsley und CIO Matt Hougan sind überzeugt davon – und konnten dies teilweise aus erster Hand durch Gespräche mit Kunden vernehmen – dass sich diese Dynamik über die nächsten Jahre erstrecken wird und viele große Institutionelle Spieler, darunter die großen Investment-Banken, Broker und Pensionsfonds, langsam aber sicher in Bitcoin als Assetklasse vorstoßen werden.

2024 setzt die notwendigen Fundamente, damit dieser Bitcoin-Bullrun sich weiter fortsetzen kann. Obwohl die Federal Reserve weiterhin offiziell eine restriktive Geldpolitik betreibt, weitet sich die Geldmenge bereits seit 2023 wieder aufgrund von einigen Faktoren aus. Der größte Faktor bleibt die aggressive Neuverschuldung der US-Regierung, die das Geld über die Ausgabe kurzfristiger Anleihen aus dem isolierten Topf der Reverse Repo Facility (RRP) zurück in die Märkte bringt. Das RRP ist ein geldpolitisches Instrument der Fed, um überschüssige Liquidität aus den Märkten zu ziehen und die Zinsen am kurzen Ende zu beeinflussen. Eigentlich irrelevant, ist die Reverse Repo Facility seit der Corona-Pandemie und den geldpolitischen Exzessen prall gefüllt gewesen.

Bildquelle: https://fred.stlouisfed.org/series/RRPONTSYD#

Die Verlagerung der Schuldenaufnahme ans kurzfristige Ende der Zinskurve hat jedoch seit Herbst 2023 über eine Billionen Dollar an Liquidität aus diesem isolierten Topf gezogen und in die Märkte gespült. Dies war einer der Hauptgründe für die Rally an den Aktienmärkten und bei Bitcoin. Die derzeitige Lage setzt die Voraussetzungen für eine weitere Entleerung des RRP: Die Fed verringert das Tempo der quantitativen Straffung (in Form des Abbaus ihres Balancesheets und einer damit einhergehenden Verringerung der Geldmenge), während das US-Finanzministerium jüngst ein Buyback-Programm für langfristig laufende Anleihen gestartet hat – finanziert durch die Ausgabe neuer, kurzlaufender Anleihen. Gleichzeitig muss die Regierung in den nächsten Monaten eine riesige Menge an Schulden refinanzieren, um nicht in eine Zahlungsunfähigkeit zu geraten. Der Grundstein für eine weitere Ausweitung der Liquidität und damit einer Verlängerung der Rally an den Märkten – allen voran Bitcoin – ist gesetzt, denn die Liquidität ist und bleibt der Haupttreiber der Märkte.

Bitcoin gehört 2024 ins Portfolio

Anleger, die angesichts dieser beschriebenen Dynamiken weiterhin komplett auf ein klassisches 60/40 Portfolio aus Aktien und Anleihen oder lediglich auf Aktien setzen, laufen Gefahr, durch den weiteren Adaptionspfad von Bitcoin die größte Chance seit der Internet-Economy zu verpassen.

Da wir langfristig über die Migration sämtlicher Vermögenswerte von der analogen in die digitale Welt sprechen und der Krypto-Sektor die Infrastruktur dafür liefert, dürfte das Potenzial vielleicht sogar noch wesentlich größer sein. Bitcoin ist eine asymmetrische Wette, wie man sie nicht oft zu sehen bekommt. Das Risiko ist aufgrund des starken Netzwerkeffekts, der hohen Sicherheit der Bitcoin-Blockchain und der zunehmenden Adaptionsrate begrenzt, während die Chancen durch die anhaltende extreme Wachstumsdynamik weiterhin enorm sind. Mindestens als kleine Position sollte Bitcoin daher einen Platz in jedem Portfolio finden – Als Absicherung genauso wie als Renditehebel.

Denken Sie langfristig!

Erfahren Sie in der aktuellen Video-Ausgabe von decentralist, warum eine weitere Bitcoin-Rally geradezu unvermeidlich ist und dieser Bullrun noch eine Menge Spielraum nach oben hat.