Bitcoin ist mittlerweile ein Asset von makroökonomischen Ausmaßen und wird stark von den Geschehnissen beeinflusst, die die Richtung der übergeordneten Finanzwelt bestimmen. Vor allem die Geldpolitik ist hier bereits seit einigen Jahren ein Faktor, der einen zunehmend größeren Einfluss auf sämtliche Märkte und Assets nimmt. Doch innerhalb des Krypto-Sektors bleibt Bitcoin der entscheidende Weichensteller für die Kursentwicklung.

Bitcoin gibt den Takt vor

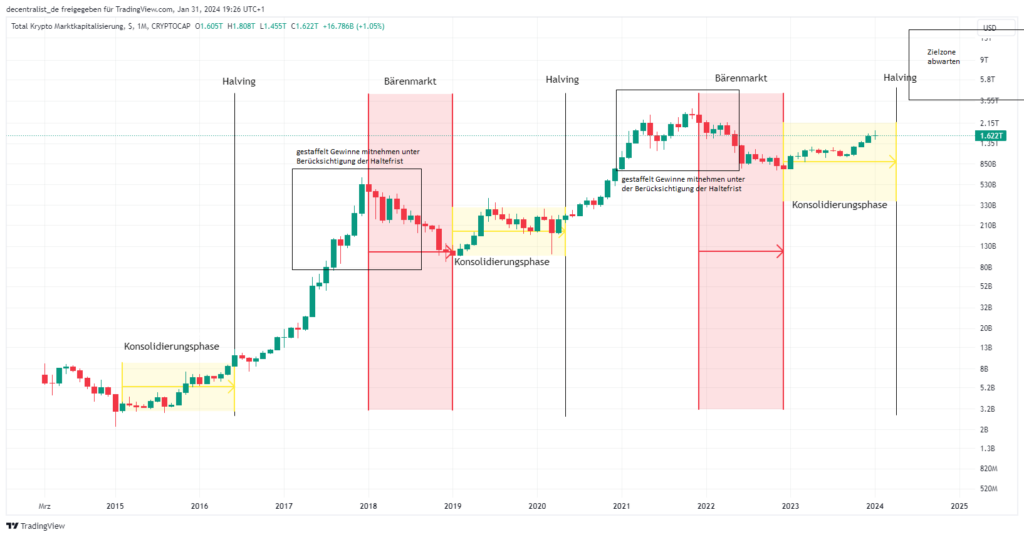

Bitcoin hat in vergangenen Preiszyklen stets den Bullenmarkt eröffnet und es auch in diesem Zyklus wieder getan. Nach dem Ausbruch aus dem Bärenmarkt Anfang 2023 hat Bitcoin sich im Laufe des Jahres etappenweise von seinen Tiefs befreit und auf dem Weg nach oben wichtige Meilensteine durchlaufen, die den nächsten Bullrun eingeleitet haben, darunter der Anstieg über wichtige charttechnische Indikatoren, wie den 200-Tage-Trend, den 200-Wochen-Trend und das Bullmarket Supportband. Auch ein weiterer Shakeout unter diese Indikatoren nach dem initialen Ausbruch aus dem Bärenmarkt, der traditionell in den Spätsommer-Monaten August bis September stattfindet, durfte in dieser frühen Bullenmarktphase nicht fehlen.

Nun hat Bitcoin bereits vor dem Halving ein neues Allzeithoch erreicht – ein Novum im Vergleich zu den bisherigen Preiszyklen – und befindet sich in seiner Preisfindungsphase. Innerhalb eines Krypto-Bullruns ist es dabei in der Vergangenheit immer wieder zu einem bestimmten Muster der Kapitalrotation gekommen, welches sich an der generellen Fahrtrichtung von Bitcoin orientiert. Neues Kapital strömt initial in Bitcoin als Einstiegstor in die Krypto-Welt und fließt von da aus teilweise wieder aus Bitcoin heraus und tiefer in den Sektor hinein, in weniger liquide Krypto-Assets mit einer deutlich geringeren Marktkapitalisierung.

Das Kapital fließt dabei entsprechend der Risikokurve immer tiefer in den Sektor, um das Renditepotenzial zum Preis eines höheren Risikos zu erhöhen, während Bitcoin und High-Cap-Coins wie Ethereum und andere Infrastrukturen bereits eine deutliche Performance hingelegt haben. Diese Kapitalrotation wiederholt sich dabei mehrmals innerhalb eines Krypto-Bullenmarktes. Vor allem in Marktphasen, in denen Bitcoin konsolidiert, kann der restliche Altcoin-Sektor glänzen.

Im Jahr 2023 konnte dieses Phänomen erneut beobachtet werden. Während Bitcoin sich etappenweise aus seinem Bärenmarkt herausgearbeitet hat, konnte man auf dem Weg nach oben bereits Performances von 10x, 20x und teilweise sogar deutlich mehr bei diversen Altcoins beobachten. Vor allem Altcoins aus dem Bereich Web3 Gaming und AI konnten glänzen und haben die neuen Narrative gefestigt, die für diesen Bullrun als die neuen Stars im Krypto-Universum diskutiert werden.

Wird diese Kapitalrotation weiterhin stattfinden?

Die Einführung der Bitcoin-ETFs in den USA hat zu einer Debatte im Krypto-Sektor geführt, ob diese Kapitalrotation weiterhin eine feste Spielregel in der Krypto-Welt bleibt. Die eine Seite argumentiert, dass durch den Bitcoin-ETF – und perspektivisch auch einen Ethereum-ETF – ein Großteil des Kapitals in diesen „Bluechip-Assets“ stecken bleiben wird. Einerseits haben institutionelle Investoren aus regulatorischen Gründen teilweise gar nicht die Möglichkeit, in Altcoins zu investieren und andererseits besteht auch gar kein Interesse von dieser Käuferschaft, das überhaupt zu tun.

Das verfügbare Kapital der Wallstreet bewegt sich auf einem vollkommen anderen Level als das der Käuferschaft, die bisher die Kursentwicklung im Krypto-Sektor bestimmt hat. Ein extremes Risiko mit Altcoins einzugehen ist daher gar nicht nötig – die indirekte Partizipation am Potenzial des Gesamtsektors in Form der beiden großen Krypto-Assets reicht dieser Käuferschaft vollkommen aus. Der Fokus auf Bitcoin und Ethereum wird daher auch neue Retail-Investoren größtenteils in diesen Assets halten und für eine Enttäuschung bei Altcoins sorgen, so die Argumentation.

Die andere Seite der Diskussion sieht in genau diesem Umstand jedoch einen umso größeren Bullcase für Altcoins. Alteingesessene Krypto-Investoren werden ihre – teilweise erheblichen – Bitcoin- und Ethereum-Bestände zu gewissen Teilen und vor allem zu sehr viel höheren Preisen an die Wallstreet verkaufen und das freigesetzte Kapital in den Altcoin-Sektor stecken. Diese Marktteilnehmer kennen den Wahnsinn des Altcoin-Sektors und die entsprechenden Spielregeln sehr genau und werden dies für sich nutzen. Mit der Wallstreet als Liquiditätsquelle kann der Altcoin-Sektor durch diese Käuferschaft in ungeahnte Höhen gepumpt werden – und neue Retail-Investoren ebenfalls wieder an den Krypto-Casinotisch locken, um diese Dynamik noch zu verstärken.

Kann man diese Kapitalrotation als Krypto-Investor ausnutzen?

Mit Blick auf diese beschriebenen Dynamiken – und unter der Annahme, dass es sich so oder so ähnlich auch abspielen wird – ergibt sich auf den ersten Blick ein relativ einfacher Handlungsplan, wie man diese Kapitalrotation ausnutzen kann. In der frühen Phase eines Bullruns, in der wir immer noch sind, gehören Bitcoin und, mit etwas Verzögerung, Ethereum das Rampenlicht. Daher ist in dieser Marktphase das Kapital am besten dort aufgehoben.

Sobald Bitcoin sich eine Weile in seiner Preisfindungsphase über dem Allzeithoch befunden hat und die ersten Konsolidierungs-, bzw. Korrekturphasen eingelegt hat, sind Altcoins an der Reihe und locken aufgrund ihrer wesentlich geringeren Marktkapitalisierung mit deutlich extremeren Renditen. Dabei kann man auch innerhalb des Altcoin-Sektors die Marktkapitalisierungsleiter immer weiter herunter, beziehungsweise die Risikokurve immer weiter heraufklettern, um die Kapitalrotation optimal zu spielen.

In der Theorie klingt diese Strategie umsetzbar und in den vergangenen Krypto-Zyklen gab es einige Altcoin-Spekulanten, die auf genau diese Weise aus einer kleinen Menge an Kapital im Verlaufe eines Bullruns zu Reichtum gekommen sind. Allerdings gibt es sehr viele Herausforderungen bei dieser Strategie.

Als erstes wäre da der Faktor Zeit. Diese Strategie erfordert ein extremes Maß an Aufmerksamkeit. Man muss ständig am Markt bleiben und die Preisdynamik ganz genau beobachten. In einem Bullrun bewegt sich der Altcoin-Sektor extrem schnell. Oft spielen sich die entsprechenden Kursbewegungen innerhalb weniger Wochen, Tage oder in Einzelfällen sogar Stunden ab. Selbstredend, dass bei dieser Strategie extremer Stress vorprogrammiert ist. Zudem gilt, je tiefer man die Marktkapitalisierungsleiter herabsteigt, desto höher wird das Risiko, da die Wahrscheinlichkeit eines Totalverlustes der jeweiligen Altcoin-Position im Einklang mit dem Performancepotenzial steigt. Neben dem Timing bei einzelnen Positionen ist zudem das generelle Markttiming am Ende reine Glückssache.

Es gibt viele makroökonomische wie Sektor-interne Indikatoren, die die generelle Richtung von Bitcoin in einem Bullrun bemessen, doch genaue Kursziele liefert keiner dieser Indikatoren – niemand kann in die Zukunft schauen. Während eines Bullruns sind mehrere Korrekturen von 30-40% bei Bitcoin nichts Ungewöhnliches. Doch irgendwann kommt die letzte Korrektur, nach der keine Erholung mehr folgt, sondern der nächste Bärenmarkt. Dem Altcoin-Sektor kann in dieser Marktphase entsprechend vergangener Preismuster ein letztes großes Aufbäumen gelingen, doch danach wird es auch für Altcoins gnadenlos bergab gehen.

Das Makro-Bild bleibt ebenfalls eine unsichere Variable. Angesichts der extremen Gefahrenherde an den übergeordneten Finanzmärkten kann die Party im Zweifel schnell vorbei sein. Auch wenn Bitcoin sich wirklich als Krisen-Asset etablieren sollte und als Wertspeicher weiterhin steigen wird, heißt das nicht, dass der Altcoin-Sektor mitziehen wird, da das Fundament hier größtenteils immer noch aus Spekulationen und Erwartungen an die Zukunft besteht. Nicht zuletzt bleibt auch die deutsche Steuerregelung eine wichtige Komponente, die man bei der eigenen Investment-Strategie beachten sollte. Wenn man Coins innerhalb eines Jahres mit Gewinn veräußert, fällt die Einkommenssteuer an. Das gilt auch für Krypto zu Krypto Transaktionen. Wenn man die Gewinne in die nächste spekulative Altcoin-Wette umschichtet und entweder der Gesamtmarkt oder das jeweilige Projekt dann als Spielverderber auftritt, gilt die Steuerpflicht des ersten Gewinns trotzdem, auch wenn das Kapital dann weg ist.

Fazit aus der Investment-Perspektive

Aus meiner Sicht eignet sich bei Investments in Altcoins ein langfristiger Ansatz wesentlich besser als der Versuch, die beschriebene Kapitalrotation auszunutzen. Ich halte die Konsolidierungsphase nach einem Bärenmarkt, bzw. die frühe Bullenmarktphase für den besten Einstiegspunkt in Altcoins, auch wenn Bitcoin in dieser Marktphase noch den Ton angibt, Altcoins deutlich outperformed und Markt-Korrekturen in dieser Phase für Altcoins im Zweifel schlimmer sind.

Im Optimalfall nimmt man jedoch den Schwung eines Bullruns für die entsprechenden Positionen von absoluten Tiefstständen bis nach oben mit und kann aufgrund der eingehaltenen Haltefrist in der entscheidenden Marktphase gestaffelt Gewinne mitnehmen. Ein genaues Markttiming ist unmöglich, ein grobes Timing der generellen Marktphasen ist deutlich einfacher. Nimmt man die Tiefststände aus der frühen Zyklusphase mit, kann man zudem trotzdem einen Großteil der Performance mitnehmen, auch ohne den Peak zu treffen. Die Konsolidierungsphase für Altcoins ist mittlerweile fast vorbei, doch noch bestimmt Bitcoin die Richtung, da die Preisfindungsphase oberhalb des letzten Allzeithochs den Fokus des Marktes vorerst noch auf Bitcoin richten wird.

Denken Sie langfristig!

Sie sind auf der Suche nach einer Schritt-für-Schritt-Anleitung für den Aufbau eines starken Krypto-Portfolios, die alle Schritte vom initialen Verständnis des Krypto-Sektors bis hin zur praktischen Umsetzung effizient und kompakt abdeckt? Dann kann mein Krypto-Portfolio-Guide Ihnen weiterhelfen.

Die auf unserer Webseite veröffentlichten Beiträge spiegeln die persönliche Meinung der Redakteure und ihre persönliche Einschätzung der Marktsituation wider. Sie stellen keine Anlageberatung oder Empfehlungen dar. Alle Veröffentlichungen dienen der bloßen Information. Sie sind nicht an Ihre individuelle Situation angepasst und können und sollen nicht eine persönliche und qualifizierte Anlageberatung durch hierzu qualifizierte Berater ersetzen. Der Handel mit Kryptowährungen stellt immer ein Risiko dar. Sofern Sie hier angebotene Informationen nutzen, oder Ratschlägen folgen, handeln Sie eigenverantwortlich.