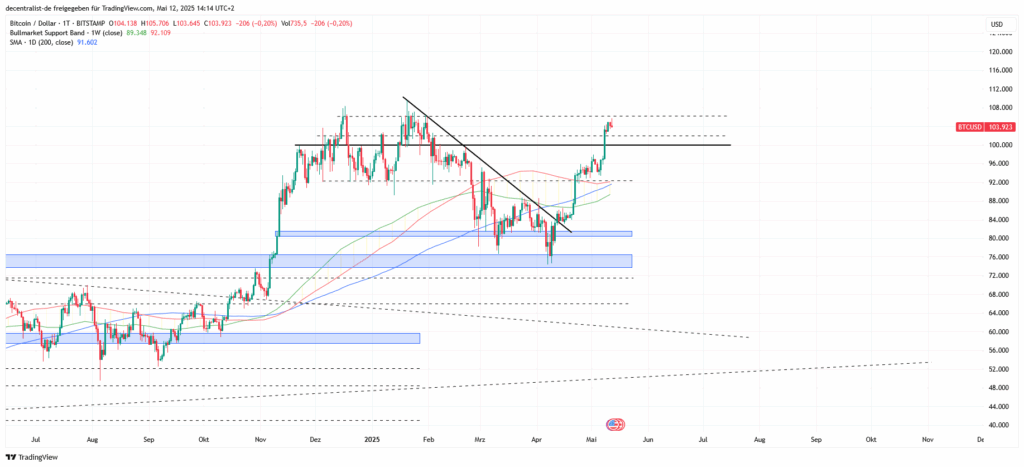

Seit dem lokalen Tief bei unter 75.000 Dollar Anfang April befindet der Bitcoin-Kurs sich wieder im Aufschwung und hat in der letzten Woche erneut die runde Marke von 100.000 Dollar überschritten. Damit notiert er wieder über den wichtigsten Bullenmarkt-Indikatoren, dem 200-Tagetrend und dem Bullmarket-Supportband. Nachdem die Marke von 92.000 Dollar nach dem Ausbruch in den letzten zwei Wochen als Support erfolgreich zurückerobert werden konnte, arbeitet der Kurs nun an einer Etablierung oberhalb der Marke von 102.000 Dollar.

Die Wallstreet hat wieder Lust auf Bitcoin

Kaufdruck kam in den letzten Wochen vor allem aus dem traditionellen Finanzmarkt. Die ETFs erleben nach einer längeren Schwächephase im ersten Quartal 2025 nun wieder verstärkte Zuflüsse. Vor allem das Flaggschiff, Der iShares Bitcoin Trust von BlackRock verzeichnete 20 Tage in Folge Nettozuflüsse. Insgesamt sind in diesem Zeitraum etwa 5 Milliarden Dollar in alle an der Wallstreet handelbaren Bitcoin-Spot-ETFs geflossen.

Relative Stärke gegenüber den Aktienmärkten

Trumps Ankündigung eines Handelsdeals mit Großbritannien, sowie Aussagen zu Fortschritten mit anderen Gesprächspartnern haben zuletzt für ein entspannteres Umfeld an den Finanzmärkten gesorgt und die Risk-On-Mentalität vieler Anleger wiederbelebt. Andererseits zeigt Bitcoin weiterhin die Anfänge eines Paradigmenwechsels hin zu einer stärkeren Rolle als alternativer Wertspeicher in unsicheren Zeiten, was durch die relative Performance gegenüber den Aktienmärkten im Zuge des Zoll-Chaos deutlich wird. Der Bitcoin-Kurs ist insgesamt deutlich besser durch die turbulenten letzten Wochen gekommen als beispielsweise der S&P 500.

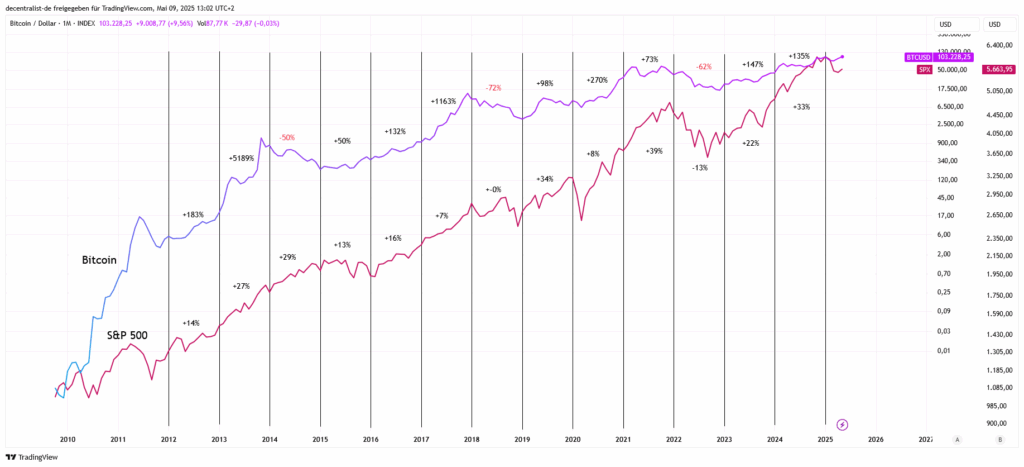

Year to Date steht der S&P 500 trotz der jüngsten Erholung immer noch mit einem Minus von 3,7 Prozent da, während Bitcoin Year to Date aktuell ein Plus von über 10 Prozent aufweisen kann. Die Korrektur ausgehend von dem im Januar erreichten Allzeithoch bei knapp 110.000 Dollar bis an das lokale Tief von 75.000 Dollar war mit über 30 Prozent zwar höher als die entsprechende Abwärts-Bewegung des S&P von knapp über 20%. Insgesamt gelingt es Bitcoin jedoch weiterhin, die Aktienmärkte performanceseitig deutlich auszustechen, da das Asset mit seiner stärkeren Dynamik auch die Volatilität nach unten besser kompensieren kann. 2024 konnte Bitcoin mit einer Rendite von 135 Prozent den S&P (33 Prozent) deutlich outperformen, ebenso wie im Jahr 2023 (147 Prozent im Vergleich zu 22 Prozent).

Dieser Vergleich zieht sich entlang der Historie von Bitcoin bis zu seinen Anfängen, mit einer regelmäßigen Outperformance des S&P 500 auf jährlicher Basis um das Drei- bis Vierfache. Lediglich in den Bärenmarktjahren 2022, 2018 und 2014 hat Bitcoin deutlich schlechter abgeschnitten als der S&P 500 (2014: minus 50 Prozent gegenüber plus 29 Prozent; 2018: minus 72 Prozent gegenüber 0 Prozent; 2022: minus 62 Prozent gegenüber minus 13 Prozent). Je langfristiger man den Vergleich jedoch zieht, desto klarer wird die Outperformance, die Bitcoin als Asset insgesamt gegenüber den Aktienmärkten vorlegt.

Positive Katalysatoren reihen sich auf

Die stärkere Volatilität bei Bitcoin kann besonders mit einem kurzfristigen Blickwinkel abschreckend wirken, langfristig macht der Vergleich jedoch deutlich, dass Bitcoin durch eine globale Adaption angetrieben wird und immer mehr in seine angedachte Rolle hineinwächst – mindestens als Wertspeicher, vergleichbar mit Gold, das Potenzial für eine Rolle als alternatives Geldsystem bleibt jedoch ebenfalls vorhanden. Das eröffnet den Raum für eine Marktkapitalisierung mindestens ähnlich zu der von Gold (~ 16 Billionen Dollar, was einer Verachtfachung für Bitcoin von seinem aktuellen Marktkapitalisierungsniveau entsprechen würde).

Neben dem wachsenden Interesse der Wallstreet zeigt auch die regulatorische Entwicklung, dass Bitcoin zunehmend in eine neue Rolle hineinwächst. Zwei US-Bundesstaaten erlauben nun offiziell strategische Bitcoin-Reserven. Die Gouverneurin von New Hampshire unterzeichneten jüngst Gesetze zur Einführung von Bitcoin-Reserven. Das verspricht zwar noch keine Käufe auf Bundesstaatenebene, ist aber eine Signalwirkung für Investoren.

Eine weitere positive Entwicklung in den USA: Die US-Bankenaufsicht (OCC) erlaubt Banken jetzt, im Auftrag ihrer Kunden Krypto zu handeln und damit verbundene Dienstleistungen auszulagern. Die FDIC hat Banken bereits Ende März grünes Licht gegeben, Krypto-Vermögenswerte zu halten und entsprechende Dienstleistungen anzubieten.

Auf nationaler Ebene wird in den USA währenddessen weiterhin an einer strategischen Bitcoin-Reserve gearbeitet. Der strategische Berater des Weißen Hauses in dieser Sache, Bo Hines, hat zuletzt angedeutet, dass diese Reserve nicht nur durch die bereits beschlagnahmten Bitcoin-Bestände der Regierung aufgebaut werden soll, sondern auch durch zusätzliche Zoll-Einnahmen finanziert werden könnte, um Budget-neutrale Käufe zu ermöglichen. Abseits der staatlichen Ebene kaufen zudem immer mehr börsennotierte Unternehmen – sowohl aus den USA als auch international – Bitcoin aus strategischen Gründen für ihre Bilanzen.

Denken Sie langfristig!

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenAn den Anleihemärkten braut sich erneut Unheil zusammen. Warum der US-Dollar eine tickende Zeitbombe sein könnte und warum Bitcoin besonders von der aktuellen Situation profitiert, erfahren Sie in der aktuellen Analyse von decentralist.