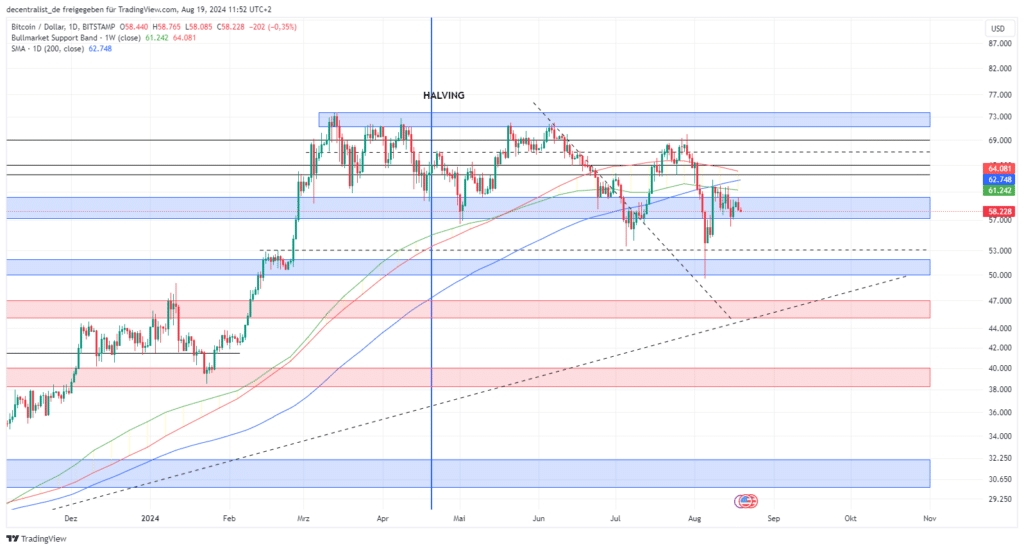

Der Bitcoin-Kurs bleibt angeschlagen. Nach den jüngsten Markt-Turbulenzen rund um den Yen Carry Trade bleiben 200-Tage-Trend und Bullmarket-Supportband ein charttechnisches Hindernis. Auch die Marke von 60.000 Dollar konnte zuletzt nicht gehalten werden. Derzeit findet der Bitcoin-Kurs Stabilisierung bei der Marke von 57.000 Dollar und hält sich damit knapp am unteren Ende der Range, in der er sich seit dem Ausbruch ersten Quartal des Jahres etablieren konnte.

Die Liste der potenziellen Risiken bleibt lang: Die Corporate-Credit-Märkte in den USA, insbesondere in angeschlagenen Branchen wie der Bauindustrie und dem Commercial-Real-Estate-Sektor, stehen unter Druck. Auch der chinesische Immobiliensektor und der Bereich der Privatkredite, vor allem in Form von Kreditkartenschulden in den USA, sind besorgniserregend. Generell ist der weltweite Immobilienmarkt – von den USA über Europa bis nach China – weiterhin angespannt. Ein weiterer Risikofaktor ist der globale Anleihemarkt, der durch die Auflösung des Yen-Carry-Trades zusätzlich unter Druck geraten könnte, wenn Investoren ihre Positionen in US-Anleihen reduzieren und damit die Zinsen nach oben treiben.

Ein möglicherweise entscheidender Faktor ist jedoch nicht ein unerwartetes „Black Swan“-Ereignis, sondern die Vielzahl bekannter, jedoch unberechenbarer Baustellen, die den Markt belasten könnten. Der Yen-Carry-Trade, der lange Zeit als potenzielles Risiko angesehen wurde, hat sich nun als reale Gefahr für die Märkte herausgestellt, ebenso wie die Auflösung des Short-Volatility-Trades, die letzte Woche Montag für zusätzliche Marktverwerfungen gesorgt hat.

Am Ende kommt es nur auf die Liquidität an

Auf der positiven Seite steht jedoch der neue geldpolitische Liquiditätszyklus, der sich weiterhin entfaltet. Viele Zentralbanken haben ihre Geldpolitik bereits gelockert, und die jüngsten Entwicklungen deuten darauf hin, dass auch die Federal Reserve im September 2024 ihre Geldpolitik lockern wird. Diese erwartete Liquiditätsausweitung wird die Märkte erneut antreiben – nicht unbedingt aufgrund eines erhöhten wirtschaftlichen Mehrwerts, sondern weil der zugrundeliegende Messwert für den Wert der gehandelten Vermögenswerte – sprich: Dollar – weiter ausgeweitet und verzerrt wird.

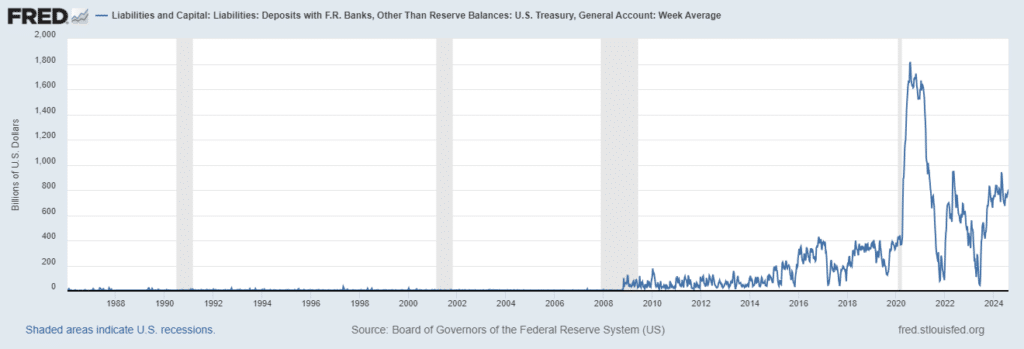

Ein genauerer Blick auf die Liquiditätssituation zeigt, dass die Fed zwar weiterhin ihr Balancesheet abbaut, dies jedoch seit Mai 2024 in verringertem Umfang. Dies führt zu einem kontinuierlichen, wenn auch geringeren, Liquiditätsentzug. Gleichzeitig entzieht das US-Finanzministerium durch die Aufstockung seines Treasury General Accounts (TGA) ebenfalls Liquidität vom Markt. Allerdings bleibt abzuwarten, ob die Prognosen des Finanzministeriums über die Liquiditätsentwicklung eintreffen.

Laut Plan soll der TGA bis Ende des dritten Quartals 2024 ein Saldo von 850 Milliarden Dollar betragen – das wären weitere 80 Milliarden Dollar im Vergleich zum derzeitigen Stand von etwa 770 Milliarden Dollar und damit ein weiterer Liquiditätsentzug für die Märkte. Allerdings rückt gegen Ende des Jahres 2024 wieder das Thema Schuldenobergrenze in den USA in den Fokus. Diese wurde vorübergehend bis zum 31.12.2024 ausgesetzt. Spätestens bis Anfang 2025 müssen sich Demokraten und Republikaner also wieder darauf einigen, die Obergrenze ein weiteres Mal anzuheben, damit der Staat neue Schulden aufnehmen kann, um den mittlerweile extrem defizitären Staatshaushalt weiter aufrechterhalten zu können. Aufgrund der wachsenden Polarisierung zwischen den beiden Parteien dürfte die Einigung wie zuletzt während früherer diesbezüglicher Entscheidungen eine schwierige werden und sich in die Länge ziehen.

In der Zeitphase, während der das Finanzministerium keine neuen Schulden aufnehmen kann, wird das Kapital aus dem TGA für die Finanzierung genutzt. Bisher wurde der TGA im Zuge der wiederkehrenden Verhandlungen um eine Erhöhung der Schuldenobergrenze entsprechend geleert und hat damit zu einer Liquiditätsinjektion in die Märkte geführt. Diese Dynamik hat bereits ein paar Monate vor dem Erreichen der Deadline eingesetzt. Dementsprechend ist davon auszugehen, dass sich die Entleerung des TGA in die Märkte ab dem vierten Quartal 2024 erneut ausspielen und die Liquidität antreiben wird.

Liquidität fließt nach Sommerpause bereits wieder in die Märkte

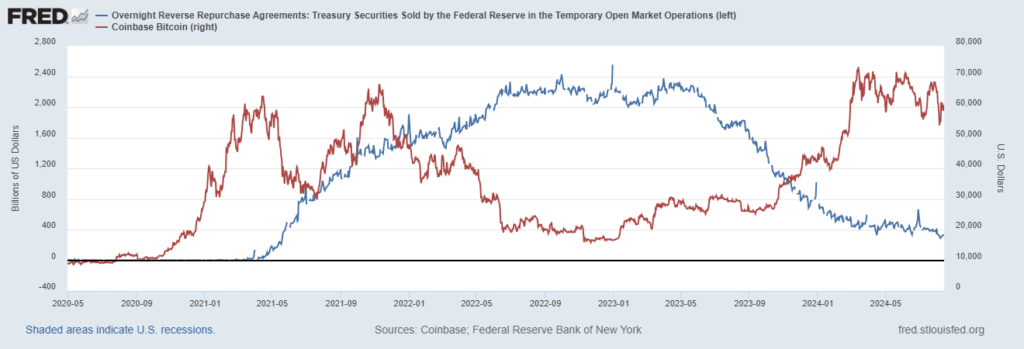

Ein weiterer wichtiger Faktor ist die Reverse-Repo-Facility (RRP) der Fed, die während der Corona-Pandemie massiv genutzt wurde. Seit Herbst 2023 hat sich ein Trend abgezeichnet, bei dem Kapital aus der RRP abgezogen und in kurzfristige US-Staatsanleihen investiert wurde. Dies hat zu einer Netto-Liquiditätsinjektion geführt, die maßgeblich zur Rally an den Aktienmärkten und auch bei Bitcoin beigetragen hat.

Bereits ab dem dritten Quartal 2024 gewinnt diese Liquiditätsinjektion wieder an Schwung, da das US-Finanzministerium aufgrund des Haushaltsdefizits gezwungen ist, erneut vermehrt kurzfristige Anleihen auszugeben. Im Zeitraum März bis Juni wurden weniger Schulden aufgenommen, da die Regierung durch die US-Steuersaison genug Einnahmen verzeichnet hat. Ein zusätzlich gestartetes Anleihenrückkaufprogramm des US-Finanzministeriums dürfte die Entleerung der RRP jedoch wieder verstärken, da der Rückkauf langlaufender Staatsanleihen zur Stabilisierung der Anleihemärkte mit der Ausgabe weiterer kurzfristig laufender Anleihen finanziert wird. In dem vom Markt isolierten Topf der Reverse Repo Facility befinden sich derzeit noch etwa 300 Milliarden Dollar an Kapital, welches sich über die beschriebenen Dynamiken ebenfalls als Netto-Liquiditätsinjektion in die Märkte ergießen könnte, so wie bereits in der Phase zwischen Herbst 2023 und März 2024. Zusammen mit dem TGA besteht hier ein Liquiditätspotenzial von etwa einer Billionen Dollar bis Jahresende.

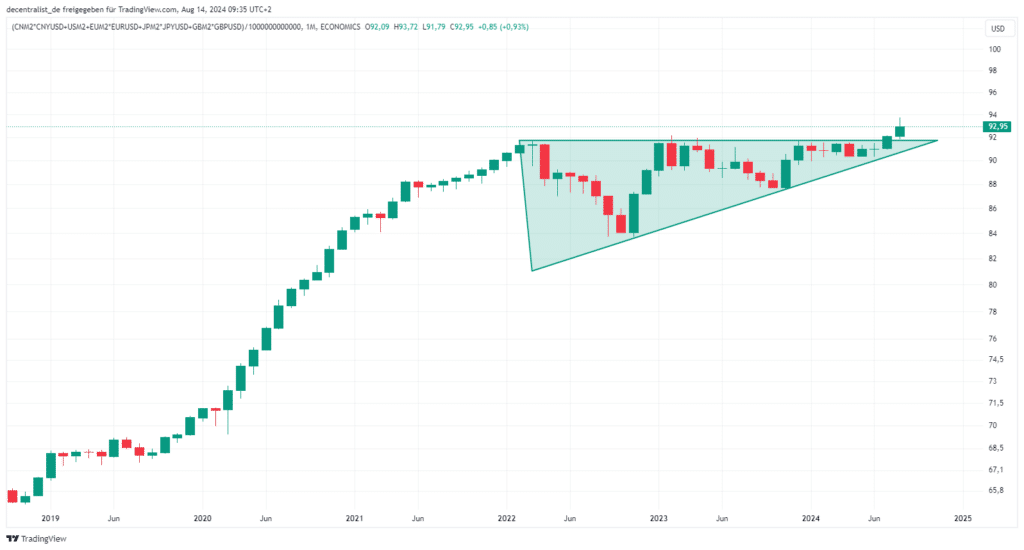

Insgesamt bleibt die Unsicherheit hoch, insbesondere angesichts der potenziellen Risiken im Unternehmenssektor und bei den Regionalbanken. Japan und China stellen weiterhin Risikofaktoren dar, während auch Europa mit einer drohenden Rezession konfrontiert ist. Allerdings wird eine ernsthafte Eskalation an den Märkten – wodurch auch immer ausgelöst – mit einer sehr hohen Wahrscheinlichkeit ebenfalls durch Zinssenkungen und direkte Liquiditätsmaßnahmen beantwortet werden. Die globale Geldmenge M2 signalisiert durch einen charttechnischen Ausbruch im langfristigen Bild bereits, dass wir uns weltweit gesehen nach der Straffungsphase in 2022 wieder in einer Phase der geldpolitischen Lockerung befinden.

Daher sind die fundamentalen Bedingungen für eine Fortsetzung des Bitcoin-Bullruns gegeben. Eine globale Ausweitung der Geldmenge könnte den Krypto-Markt weiter befeuern, da Krypto-Assets besonders sensibel auf eine Ausweitung der Geldmenge reagieren. Aus diesem Grund bleibt die langfristige Perspektive für Bitcoin und Altcoins trotz der bestehenden Risiken positiv.

Denken Sie langfristig!

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenBitcoin wird oft als Wertspeicher und Kapitalschutz betitelt. Doch die Kryptowährung crasht in volatilen Marktphasen häufig am deutlichsten. Die Gründe dafür und warum das nicht gegen die langfristige Rolle von Bitcoin als Inflationsschutz spricht, erfahren Sie in der neuen Video-Ausgabe von decentralist.